運営:ふくちたつや司法書士・行政書士事務所

〒060-0003 北海道札幌市中央区北三条西七丁目1-1SAKURA-N3

(札幌市営地下鉄 さっぽろ駅10番出口から徒歩7分)

お気軽にお問合せください

定休日:土曜・日曜・祝日

相続税の申告期限と納付期限

過ぎた時のペナルティと対処法も解説

この記事を読んでわかること

- 相続税申告と納付の期限の正しい数え方

- 相続放棄との期限の違いと注意点

- 期限を過ぎた場合に課される主なペナルティ

- 申告が必要かどうかの判断基準と例外ケース

- 期限に間に合わないときの具体的な対処法

冒頭

こんにちは。【札幌相続遺言プラザ】ふくちたつや司法書士・行政書士事務所の福池達也です。

「そういえば、相続税の申告には期限があるって聞いたけど…いつまでだっけ?」

「もし期限を過ぎてしまったら、どうなるんだろう…」

大切なご家族が亡くなり、悲しみに暮れる間もなく、葬儀や法要、さまざまな手続きに追われる日々に、心身ともにお疲れのことと思います。

そんな中で「相続税」という重い言葉が頭をよぎり、漠然とした不安を感じているのではないでしょうか?

結論からお伝えすれば、相続税の申告と納付の期限は、原則として「亡くなったことを知った日の翌日から10ヶ月以内」です。

本記事では、相続という大変な状況の中で一番知りたい「相続税の期限」について、その数え方から万が一過ぎてしまった場合のペナルティ、具体的な対処法までくわしく解説します。

相続税の申告は、手続きの多さや相続人同士の調整などで時間をとられ、気づけば期限が目前…というケースも少なくありません。

相続税の申告の際は、以下にご留意ください。

- 10ヶ月は長いようで実は短い

- いつまでに何をすべきか

- 迷ったらまず専門家へ

それでは、各ポイントについて詳しく見ていきましょう。

10ヶ月は長いようで実は短い

ご家族が亡くなってから相続税の申告・納付を行うまでには、国税庁が示すチェックシートにもあるように、以下をはじめとした多くの確認事項や準備作業があります。

- 遺言書の有無の確認

- 相続人の調査・確定(戸籍の謄本等の収集)

- 相続財産の調査・評価(不動産、有価証券、預貯金、その他の財産など)

- 債務や葬式費用の確認

- 遺産分割協議と協議書の作成

- 相続税額の計算と申告書の作成

これらの財産の調査・評価や、相続人全員による遺産分割協議には相応の時間を要します。

特に、相続人が多かったり、相続財産が不動産や非上場株式など評価の難しいものであったり、相続人同士の話し合いが難航したりすると、10ヶ月という期間は決して長くありません。

「気づけば期限間近でパニックに…」というケースは、決して珍しくないのです。

参照:相続税のあらまし|税務署

いつまでに何をすべきか

相続に関連する手続きには、相続税の申告以外にも、それぞれ異なる期限が定められているものがあります。

相続税の申告と納付(10ヶ月以内)

相続税の申告と納税は、原則として「相続の開始があったことを知った日の翌日から10ヶ月以内」に行う必要があります。

相続放棄・限定承認の申述(3ヶ月以内)

相続財産を一切受け継がない「相続放棄」や、相続によって得た財産の限度で債務を負担する「限定承認」を選択する場合、家庭裁判所への申述は「自己のために相続の開始があったことを知ったときから3ヶ月以内」と定められています。

所得税の準確定申告(4ヶ月以内)

亡くなった方のその年1月1日から死亡日までの所得に対する確定申告(準確定申告)は、「相続の開始があったことを知った日の翌日から4ヶ月以内」に申告と納税を行う必要があります。

迷ったらまず専門家へ

「戸籍謄本ってどこで集めるの?」

「土地の評価ってどうやるの?」

「遺産分割協議がまとまりそうにない…」

相続手続きは、法律や税金の専門知識が必要な場面が多く、一般の方が一人ですべてを完璧に行うのは非常に困難です。

少しでも不安を感じたり、手続きが複雑だと感じたりした場合は、できるだけ早い段階で相続の専門家に相談することを強くおすすめします。

専門家に依頼すれば、面倒な手続きを代行してくれるだけでなく、あなたにとって最も有利な方法を提案してくれます。

結果的に時間と労力、そして大切なお金を節約する一番の近道となることも少なくありません。

「相続税の申告期限は10ヶ月」と聞いても、実際にその数え方や起算日については意外と誤解が多いものです。

以下、正確な期限について理解を深めましょう。

- 起算日は「死亡を知った日の翌日」から10ヶ月以内

- 相続税申告期限の数え方

- 相続放棄の「3ヶ月ルール」との違い

それでは、各ポイントについて順に見ていきます。

起算日は「死亡を知った日の翌日」から10ヶ月以内

相続税の申告・納付期限は、法律上「相続の開始があったことを知った日の翌日から10箇月目の日」と定められています。

ここで重要なポイントは2つあります。

「亡くなった日(死亡日)」ではない

起算日は「ご家族が亡くなった事実を知った日」です。

例えば、長年連絡を取っていなかった親族が亡くなり、その死亡をしばらく経ってから知った場合は、知った日が基準となります。

これは、死亡の事実を知り得ない状況にあった相続人に配慮するためのルールです

起算日は「知った日の翌日」から

カウントが始まるのは、知った日の「次の日」からです。

なお、申告期限と納税期限は、原則として同じ日です。

申告だけ済ませて、納税を後回しにすることはできません。

相続税申告期限の数え方

具体例で確認してみましょう。

例1:2024年1月15日に亡くなり、その日に死亡を知った場合

起算日:1月16日

申告期限:10ヶ月後の2024年11月15日

例2:2024年5月31日に亡くなり、その日に死亡を知った場合

起算日:6月1日

申告期限:10ヶ月後の2025年3月31日

相続放棄の「3ヶ月ルール」との違い

相続手続きにおいて、相続税申告の10ヶ月という期限とは別に、「3ヶ月」という重要な期間が定められています。

これは、民法に規定される「相続放棄」または「限定承認」を選択するための手続き期限です。

裁判所の説明によると、相続人は財産の引き継ぎ方について以下の選択ができます。

- 単純承認

被相続人の権利や借金等の義務をすべて受け継ぐこと。 - 相続放棄

被相続人の権利や義務を一切受け継がないこと。 - 限定承認

相続によって得た財産の限度で被相続人の債務の負担を受け継ぐこと。

これらのうち相続放棄や限定承認を選択する場合、家庭裁判所への申述を「自己のために相続の開始があったことを知った時から三箇月以内」に行う必要があります。

この手続きは財産を引き継ぐか否かを決める重要な判断であり、相続税の申告とは目的が全く異なります。

そのため、債務が多いなどの理由で相続放棄を検討する場合は、この3ヶ月という期間を意識しておきましょう。

参照:相続の放棄の申述|裁判所

もし、うっかり10ヶ月の期限を過ぎてしまうと、本来納めるべき相続税に加えて、以下のようなペナルティとして重い附帯税(ふたいぜい)が課せられます。

- 無申告加算税

- 延滞税

- 過少申告加算税

- 重加算税

それでは、各ペナルティの内容について順に確認していきましょう。

無申告加算税

申告期限までに申告をしなかった場合に課される罰金である無申告加算税について、その税率や考え方は国税(相続税を含む)において共通の原則が適用されます。

国税庁の案内(所得税に関する情報ですが、共通の原則です)によると、税率は申告のタイミングによって変わります。

自主的に期限後申告した場合 5%

税務署から指摘(税務調査の通知)を受けてから申告した場合

納付すべき税額50万円までの部分 15%

納付すべき税額50万円を超える部分 20%

つまり、税務署に発見される前に自主的に申告すれば、ペナルティを軽くできるということです。

「もう遅い」と諦めるのではなく、気づいた時点ですぐに行動することが重要です。

延滞税

納付期限までに国税(相続税を含む)が納付されない場合、法定納期限の翌日から納付する日までの日数に応じて、利息に相当する延滞税が課されます。

令和4年1月1日から令和7年12月31日までの期間における具体的な割合は、次のとおりです。

納期限の翌日から2ヶ月を経過する日まで 年2.4%

納期限の翌日から2ヶ月を経過した日以後 年8.7%

※延滞税の割合は、金融情勢に合わせて見直されるため、変動することがあります。

過少申告加算税

申告期限内に申告はしたものの、申告した税額が本来より少なかった場合に課されるペナルティです。

税務調査で指摘されて発覚した場合などに課税されます。

税率は、追加で納めることになった税額に対して10%(新たに納める税額が当初の申告税額と50万円のいずれか多い方を超えている部分は15%)です。

ただし、税務調査の通知が来る前に、自主的に修正申告をすれば、この過少申告加算税はかかりません。

重加算税

国税通則法では、納税者が課税の基礎となるべき事実の全部または一部を「隠蔽」または「仮装」した場合には、他の加算税に代えて重加算税が課されます。

その割合は、以下の通り定められています。

過少申告の場合(事実の隠蔽・仮装があった場合) 35%

無申告の場合(事実の隠蔽・仮装があった場合) 40%

「そもそも自分は相続税の申告が必要なのだろうか?」という根本的な疑問をお持ちの方もおられるかもしれません。

遺産の総額や相続人の人数によって、申告や納税の要否が大きく変わるので、まず以下をご確認ください。

- 申告の要否は「基礎控除額」で決まる

- 遺産総額が基礎控除以下なら申告も納税も原則不要

- 特例利用で税額が0円になる場合は申告が必須

それでは、まずは基礎控除額の考え方から順に見ていきましょう。

申告の要否は「基礎控除額」で決まる

相続税には「基礎控除」という非課税枠が設けられています。

遺産の総額がこの基礎控除額以下であれば、相続税はかからず、申告も原則として不要です。

基礎控除額の計算式は非常にシンプルです。

【基礎控除額=3,000万円+(600万円×法定相続人の数)】

「法定相続人」とは、法律で定められた相続人のことです。

例1:相続人が妻と子供2人(計3人)の場合 3,000万円+(600万円×3人)=4,800万円

例2:相続人が子供1人のみの場合 3,000万円+(600万円×1人)=3,600万円

この計算式で算出した金額が、あなたの家族にとっての非課税ラインとなります。

遺産総額が基礎控除以下なら申告も納税も原則不要

まずは、亡くなった方の財産(預貯金、不動産、有価証券など)と債務(借金、未払金など)をすべてリストアップし、遺産の総額を概算してみましょう。

その結果、遺産の総額が上記の基礎控除額を下回っていれば、相続税はかかりません。

税務署への申告や納税も、原則として必要ありません。

これで安心された方も多いのではないでしょうか。

しかし、一点だけ、非常に重要な注意点があります。

特例利用で税額が0円になる場合は申告が必須

相続税には、税額を大幅に軽減できる強力な特例がいくつかあります。

代表的なものは以下の2つです。

配偶者の税額軽減

配偶者が相続した財産のうち、1億6,000万円または法定相続分のいずれか多い金額まで相続税がかからなくなる特例

小規模宅地等の特例

亡くなった方が住んでいた土地などを相続した場合、その土地の評価額を最大80%減額できる特例

これらの特例を使えば、遺産総額が基礎控除額を超えていても、結果的に相続税額が0円になるケースはよくあります。

ここで最大の落とし穴があります。

それは、これらの特例を適用するためには、たとえ税額が0円になるとしても、必ず申告期限内に相続税の申告書を提出しなければならない、というルールです。

「うちは配偶者控除を使えるから税金はゼロ。だから申告しなくていいや」と自己判断で申告をしないと、特例は適用されず、後から高額な相続税とペナルティを請求されることになりかねません。

これは、相続税で最もよくある失敗例の一つです。

「特例を使って税金がゼロになる」ことと、「そもそも申告義務がない」ことは、全くの別物だと覚えておいてください。

「遺産が少し基礎控除を超える程度なら、申告しなくてもバレないのでは?」と考えてしまう方もいらっしゃるかもしれません。

しかし、現代の税務署は私たちが思っている以上に資産情報を把握しており、無申告は見逃されることはほとんどありません。

以下、ご注意ください。

- 税務署は「KSKシステム」であなたの財産を把握している

- 「相続税についてのお尋ね」が届いたらどう対応すべきか

- 税務調査は忘れた頃にやってくる

それでは、税務署の情報収集の仕組みから順に見ていきましょう。

税務署は「KSKシステム」であなたの財産を把握している

国税庁は「税務行政のデジタル・トランスフォーメーション」を推進しており、その柱の一つとして「課税・徴収の効率化・高度化」を掲げています。

その中核となるのが「国税総合管理システム(KSKシステム)」です。

このシステムでは、過去の申告内容や納税実績、国外財産調書をはじめとする各種の情報が、納税者ごとに一元的に集約・管理されています。

これにより、税務署は蓄積された情報を基に納税者の資産状況を分析し、相続税の申告が必要である可能性が高い方を把握することが可能となっています。

「相続税についてのお尋ね」が届いたらどう対応すべきか

申告期限から半年~1年ほど経った頃、税務署から「相続税についてのお尋ね」という書類が送られてくることがあります。

これは、税務署が「申告が必要と思われるのに、まだ申告書が提出されていませんよ」というサインを送っているのです。

この書類が届いたら、絶対に無視してはいけません。

同封されている用紙に、把握している財産や相続人の状況を正直に記入し、速やかに返送してください。

もし、この「お尋ね」を無視したり、嘘の回答をしたりすると、本格的な税務調査に発展する可能性が非常に高くなります。

税務調査は忘れた頃にやってくる

税務調査とは、特定の納税者の申告内容を確認する目的で、税務署の職員が質問検査等を行う手続きのことです。

国税庁の発表によると、令和4事務年度には8,196件の相続税に関する実地調査が行われています。

調査の結果、申告漏れや財産隠しといった非違(誤り)が認められた場合には、前述したような加算税や延滞税といったペナルティが課されることになります。

適正な申告を行えば、結果的に追加の税負担を避けることに繋がるので、誠実な申告を心がけてください。

「どうしても10ヶ月の期限に間に合いそうにない…」と不安になっていませんか?遺産分割協議が長引いたり、財産調査に時間がかかったりと、相続の現場ではよくある悩みです。

以下は、期限に間に合わない場合や、すでに過ぎてしまった場合でも、検討すべき対処法です。

- 対処法①:遺産分割が未了なら「未分割申告」で期限を守る

- 対処法②:期限を過ぎても「期限後申告」でペナルティを最小限に

- 対処法③:一人で抱え込まない!専門家に相談

それでは、まずは「未分割申告」という選択肢から見ていきましょう。

対処法①:遺産分割が未了なら「未分割申告」で期限を守る

相続人同士で遺産の分け方が決まらない(遺産分割協議がまとまらない)場合でも、相続税の申告と納税は待ってくれません。

このような場合に有効なのが「未分割申告」です。

これは、ひとまず法律で定められた相続分(法定相続分)で財産を分けたと仮定して、期限内に申告・納税する方法です。

この未分割申告の際に、「申告期限後3年以内の分割見込書」という書類を添付しておけば、後日、遺産分割が正式に決まった際に、改めて正しい内容で申告をやり直す(更正の請求)ことができます。

未分割申告の段階では、「配偶者の税額軽減」や「小規模宅地等の特例」といった有利な特例は適用できませんが、まずは期限内に申告することで、無申告加算税という重いペナルティを回避できるのが最大のメリットです。

対処法②:期限を過ぎても「期限後申告」でペナルティを最小限に

申告期限を過ぎてしまった場合でも、その事実を把握した際には、できるだけ早く申告しましょう。

この手続きは「期限後申告」として取り扱われます。

国税庁の案内(所得税に関する情報ですが、国税に共通する原則です)によると、期限後申告を自主的に行えば、ペナルティである無申告加算税の負担を軽減できる場合があります。

税務署の調査通知の前に自主的に申告した場合

納付すべき税額に対し5%の無申告加算税が課されます

税務署の調査を受けた後に申告した場合

納付すべき税額に対し15%(50万円を超える部分は20%)の無申告加算税が課されます

また、納付の日までの延滞税も発生しますが、早期に納付することでペナルティを最小限に抑えることが可能です。

対処法③:一人で抱え込まない!専門家に相談

「未分割申告」や「期限後申告」は、通常の申告よりも手続きが複雑になります。

そのため、どの書類が必要で、どのように計算し、どうやって提出すればいいのか、一般の方が正確に判断するのは困難です。

特に期限が迫っている、あるいは過ぎてしまったという緊急時には、自己流で進めて失敗するリスクは避けるべきでしょう。

このような状況でこそ、相続問題に詳しい専門家の力が不可欠になります。

専門家に相談すれば、

- あなたの状況に合った最適な対処法を提案してくれる

- 複雑な書類作成や関係各所とのやり取りをサポートしてくれる

- 活用できる特例などを通じて、最終的な税負担を抑えられる可能性がある

焦りと不安でいっぱいな時こそ、冷静な専門家を味方につけることが、問題を解決する最も確実な道筋です。

相続税の申告と納付は、相続の開始を知った日の翌日から10ヶ月以内に行わなければならない、法律で定められた手続きです。

この手続きを進めるにあたっては、期限の正確な数え方をはじめ、万が一遅れた場合に課されるペナルティの内容、そして遺産総額に応じた申告の要否など、理解しておくべき点がいくつもあります。

特に、各種特例を利用して納税額が0円になるケースでは申告が必須となるなど、専門的な知識が求められる場面も少なくありません。

しかし、これらの複雑な手続きをご自身で、期限内に正確に完了させるには、多くの時間と労力がかかるということも事実です。

もし、ご自身の状況でどのように進めるべきか少しでも判断に迷ったり、手続きに不安を感じたりする場合には、ぜひ、早い段階で専門家にご相談ください。

相続手続きは非常に複雑で時間がかかる手続きです。また仕事や家事で忙しい合間に手続きをするのはとても労力がいることです。

- 自分で手続きしようとしたが挫折した…

- 予期せぬ相続人が現れた…

- 相続人の一人が認知症で困っている…

- 故人の財産を全部把握できない…

など「どうしたらいいか分からない」という事態に陥りやすいのが相続手続きです。

率直に言わせていただくと、これらは初めてやる方にはとても大変な作業です。

時間も手間もかかります。相続人が知らない預貯金や不動産を調査しなければ数年後に困った事態が発生することが多くあります。

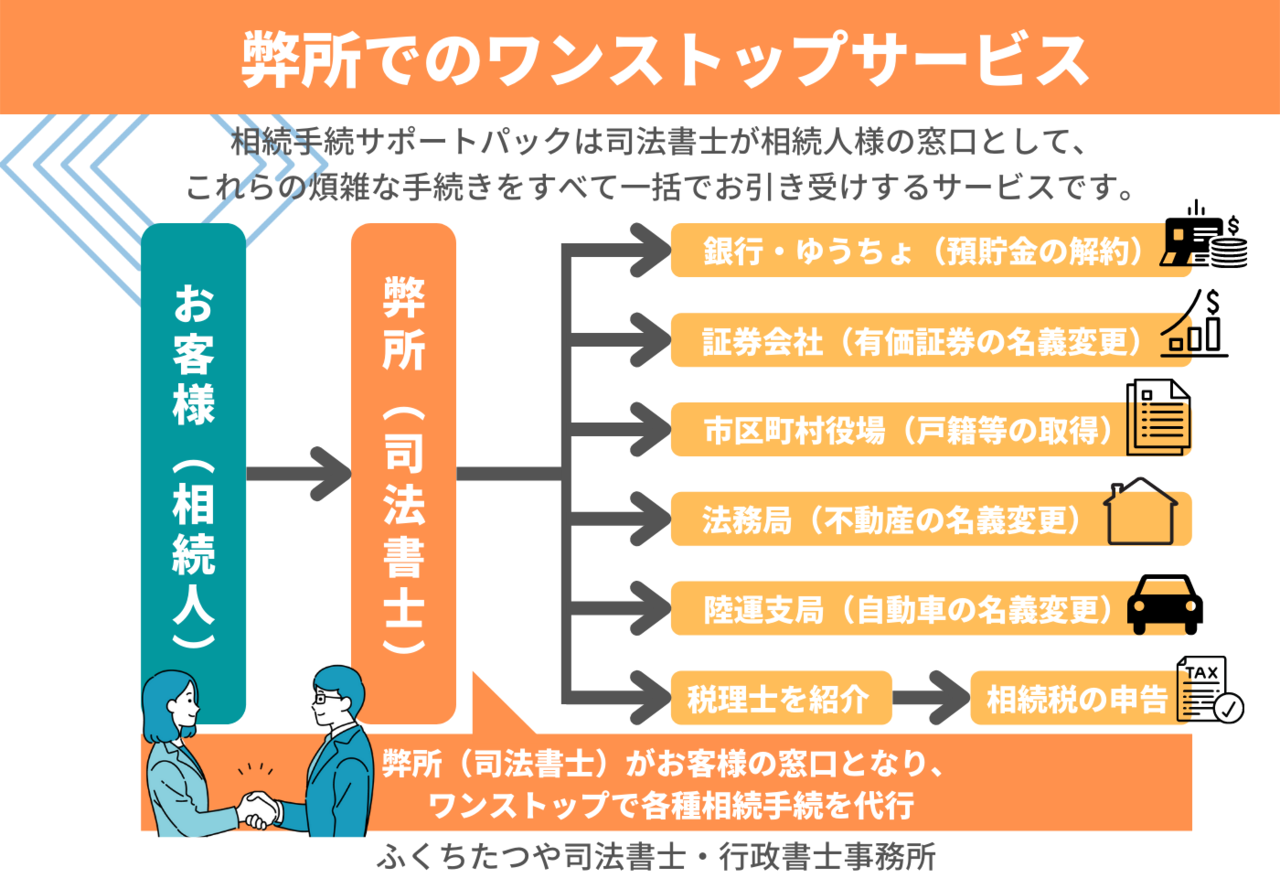

面倒で複雑な相続手続き

経験豊富な司法書士のお任せください

そんな面倒で複雑な相続手続きを相続の専門家である司法書士が、一括してお引き受けするサービスです。相続人調査(戸籍収集)や遺産分割協議書の作成、預金口座や不動産の名義変更などの相続手続きをまとめて代行いたします。

相続発生後、早めに手続きを行わないと相続関係が複雑化したり、他の相続人と揉め事になったり、環境の変化などにより、手続きが難しくなってしまう恐れがあります。そのため相続が発生したらなるべく早いうちから相続手続を開始することをお勧めしております。

「こういう場合はどうすればいいの?」「困ったことが起きてしまった」というご相談を無料で受けております。何をすればいいか分からない。どう進めていいか分からない。生き別れの相続人がいるはず。などでもご不安なことがあれば、まずは無料相談をご利用ください。

依頼する、依頼しないは、無料相談後にお決めいただけます。もちろん守秘義務もございますし、無料相談後しつこく営業の連絡をすることもありません。

ここまで読まれた方は、きっと相続手続きで分からないことがあり、どうすればいいか気になっているのではないでしょうか?

または、今後のために知っておきたい、というお気持ちかもしれません。今現在お困りの方はもちろんの事、いざという時のために今からできることもお伝えできますので、まずは無料相談をご利用ください。

この記事を書いた人

司法書士・行政書士

福池達也

司法書士試験に合格後、司法書士法人にて研鑽。

家族の相続時、金銭により人間関係が悪くなる辛さを身をもって経験し、よりご相談者に寄り添った仕事をするために独立。相続手続をまるごとお任せいただけるサービスを行っている。

関連する記事のご紹介

こちらの記事を読んだ方には、下記の記事もよく読まれています。ご一読ください。

札幌で相続にお困りならふくちたつや司法書士・行政書士事務所へ

| 名称 | 札幌相続遺言プラザ 運営:ふくちたつや司法書士・行政書士事務所 |

|---|---|

| 代表者 | 司法書士・行政書士 福池 達也(ふくち たつや) |

| 住所 | 〒060-0003 北海道札幌市中央区北三条西七丁目1-1SAKURA-N3 |

| 電話番号 | 011-206-4217 |

| FAX番号 | 011-351-5809 |

| 受付時間 | 9:00~18:00 |

| 定休日 | 土曜・日曜・祝日 |

| 主なサービス | 相続、生前対策(遺言、成年後見、信託)、離婚、会社設立 |

| URL | https://www.fukuchi-office.jp/ |

無料相談・お問合せはこちら

お気軽にお問合せください

営業時間:9:00〜18:00

休業日:土曜・日曜・祝日

時間外や土日でも電話に出られる場合は対応可能です。電話に出られなかった場合は、留守番電話になりますので、お名前とお電話番号を吹き込んでいただければこちらから折り返します。

折り返しの電話番号は、050-5527-2257となります。

アクセス・受付時間

住所

〒060-0003 北海道札幌市中央区北三条西七丁目1-1SAKURA-N3

アクセス

JR札幌駅西口から徒歩10分

地下鉄さっぽろ駅10番出口から徒歩7分

地下鉄西11丁目駅4番出口から徒歩12分

地下鉄大通駅から徒歩14分

市電西8丁目駅から徒歩9分

受付時間

9:00~18:00

定休日

土曜・日曜・祝日

※フォームからのお問合せは24時間受付しております。