運営:ふくちたつや司法書士・行政書士事務所

〒060-0003 北海道札幌市中央区北三条西七丁目1-1SAKURA-N3

(札幌市営地下鉄 さっぽろ駅10番出口から徒歩7分)

お気軽にお問合せください

定休日:土曜・日曜・祝日

葬儀費用は相続財産から払える?

負担・控除・香典について詳しく解説

冒頭

こんにちは。【札幌相続遺言プラザ】ふくちたつや司法書士・行政書士事務所の福池達也です。

近親者が亡くなられた際、深い悲しみとともに直面するのが葬儀の手配と費用の問題です。

「葬儀費用は誰が払うの?」「故人の遺産から支払ってもいいの?」「相続税で控除されるって本当?」など、矢継ぎ早に疑問が湧いてくることでしょう。特に相続が絡むと、手続きはさらに複雑に感じられます。

本記事では、そうした「葬儀費用と相続財産」に関する疑問にお答えするため、葬儀費用の負担者は誰かという基本的な点から、故人の預貯金から支払う際の手続きと注意点、相続税で控除される費用の範囲、さらには香典の法的な扱いや相続トラブルを避けるためのポイントまで、分かりやすく解説していきます。

葬儀費用の負担や支払い、相続に関する基本的な知識を身につけ、落ち着いて故人を見送るためにも、ぜひ最後までお読みください。

目次

葬儀にかかる費用は高額になることもあり、誰がどのように負担するのかをめぐって疑問やトラブルが生じやすいポイントです。

葬儀費用に関するおもな考え方は以下のとおりです。

- 葬儀費用の負担者は誰か

- 相続人間での分担は可能?

- 葬儀費用の相場と内訳

ここでは、葬儀費用の負担について解説します。

葬儀費用の負担者は誰か

実は、葬儀費用の負担者について法律で明確に定められているわけではありません。そのため、誰が支払うべきかについてはいくつかの考え方や慣習が存在します。

1,喪主(祭祀主宰者)が負担するケース

最も一般的なのは、葬儀を取り仕切る喪主が費用を負担するという考え方です。喪主は故人と最も縁の深い人が務めることが多く、社会通念上も喪主が支払うものと認識されています。過去の判例でも、特段の合意がない限り、祭祀を主宰する者(多くは喪主)が負担するのが相当であるとしたものがあります(例:東京高裁平成12年12月7日決定)。

2,相続人が共同で負担するケース

葬儀費用は、相続財産から控除されることや、故人の社会的地位や財産状況に応じて行われるものであることから、相続人が共同で負担すべきという考え方もあります。この場合、相続人間で話し合い、法定相続分に応じて分担したり、均等に分担したりします。

3,故人の遺言による指定

故人が遺言で葬儀費用の負担者を指定していた場合は、原則としてその指示に従います。

4,地域の慣習や親族間の取り決め

地域によっては、葬儀費用の負担に関する独自の慣習がある場合や、親族間で特定の人が負担するといった暗黙の了解があるケースもあります。

どのケースに該当するかは状況によりますが、まずは喪主が一時的に立て替え、その後相続人間で話し合って精算する、あるいは故人の遺産から支払うといった流れが一般的です。

相続人間での分担は可能?

前述の通り、法律で負担者が明確に決まっていないため、相続人間で話し合い、合意の上で葬儀費用を分担することは可能です。

分担する場合のおもな方法は以下の通りです。

- 法定相続分に応じて分担する

各相続人の法定相続割合に基づいて負担額を計算します。 - 均等に分担する

相続人の人数で均等に割ります。 - 特定の相続人が多く負担する

故人との関係性や経済状況などを考慮し、特定の相続人が多めに負担することを合意するケースもあります。 - 故人の遺産から支出する

相続人全員の合意があれば、故人の遺産(相続財産)から葬儀費用を支出することができます。この方法が最もスムーズでトラブルが少ないと言えるでしょう。

いずれの方法を取るにしても、相続人全員が納得できるよう、しっかりと話し合い、合意内容を書面(合意書など)に残しておくことが、後のトラブルを避けるために重要です。

葬儀費用の相場と内訳

葬儀費用と一言で言っても、その規模や形式、地域によって金額は大きく異なります。

経済産業省の「特定サービス産業動態統計調査」から算出すると、葬儀1件あたりの平均費用は近年おおむね110万円~120万円程度となっています。これは、一般葬だけでなく、家族葬や直葬など、あらゆる種類の葬儀を含んだ全体の平均値である点に留意が必要です。

一般的に、個別の葬儀形式ごとの相場としては、以下のような金額が目安とされています。これらの金額は、主に葬儀社団体や民間の調査結果などを参考にしたものです。

- 一般葬の場合

150万円~200万円程度。参列者数が比較的多く、伝統的な形式で行われる場合の目安です。 - 家族葬の場合

50万円~100万円程度。近親者のみで行う小規模な葬儀です。 - 火葬のみの直葬の場合

20万円~40万円程度。儀式を簡略化し、火葬を中心に行う形式です。

(参考:上記の個別形式の相場は、主に葬儀社団体の調査などを参考にしています。経済産業省の統計は葬儀全体の平均的な費用動向を示すものであり、実際の費用は葬儀の内容や規模によって大きく変動します。)

おもな内訳

- 葬儀一式費用

祭壇、棺、遺影、会場設営、司会進行、人件費など、葬儀そのものにかかる費用です。 - 飲食接待費用

通夜振る舞いや精進落としなどの飲食代、会葬者への返礼品代などです。 - 寺院費用(宗教者へのお礼)

読経料、戒名料、お車代、御膳料など、僧侶や神職、牧師といった宗教者へ支払うお礼です。お布施の金額は地域や寺院との関係性により異なります。

これらの費用はあくまで目安であり、実際には葬儀社との打ち合わせで詳細な見積もりを取ることが不可欠です。複数の葬儀社から見積もりを取り、内容を比較検討することも大切です。

葬儀費用は高額になることが多く、故人の預貯金など相続財産から支払えないかと考える人は少なくありません。

相続財産から葬儀費用を支払う際のおもなポイントは以下のとおりです。

- 故人の預貯金から葬儀費用を支払う際の注意点と手続き

- 相続財産から葬儀費用を支払った場合の遺産分割への影響

- 相続放棄を検討している場合、故人の財産から葬儀費用を払えるか

ここでは、葬儀費用の相続財産からの支払いについて解説します。

故人の預貯金から葬儀費用を支払う際の注意点と手続き

結論から言うと、故人の預貯金から葬儀費用を支払うことは、一定の条件下で可能です。

しかし、実際に進めるにあたっては、口座の状態や相続人の状況によって取りうる選択肢が異なり、それぞれに注意すべき点や踏むべき手続きがあります。

具体的には、以下のようなケースと、それぞれの場合の対応方法、関連する手続きについて見ていきましょう。

1. 金融機関による口座凍結

故人が亡くなったことを金融機関が知ると、その故人名義の預貯金口座は原則として凍結されます。これは、相続人が確定するまで、一部の相続人によって勝手に預金が引き出されるのを防ぐためです。

2. 口座凍結前に引き出す場合

キャッシュカードと暗証番号が分かっていれば、口座が凍結される前にATMで一部を引き出すことは物理的に可能です。

しかし、この行為は後々、他の相続人との間でトラブルの原因となったり、相続放棄を考えている場合には問題となったりする可能性があるため、慎重な判断が必要です。

引き出した場合は、必ず領収書を保管し、何のためにいくら使ったのかを明確にしておきましょう。

3. 口座凍結後に引き出す場合(仮払い制度など)

口座凍結後でも、葬儀費用など緊急性の高い支払いのために、一定額まで預金の払い戻しを受けられる制度があります。おもな方法としては以下の2つが挙げられます。

- 遺産分割前の預貯金の仮払い制度(民法改正)

2019年の民法改正により、遺産分割前でも、各相続人が単独で一定額までの預金の払い戻しを金融機関に請求できるようになりました。

払い戻せる金額の上限は「相続開始時の預金額×1/3×その相続人の法定相続分」または「150万円」のいずれか低い方です(同一金融機関ごと)。

この制度を利用するには、戸籍謄本(被相続人の死亡、相続人であることがわかるもの)、相続人の本人確認書類、印鑑などが必要です。手続きは金融機関によって異なる場合があるため、事前に確認しましょう。

- 家庭裁判所の判断による仮払い

上記の制度で不足する場合や、他の相続人の協力が得られない場合は、家庭裁判所に遺産分割の調停や審判を申し立て、その中で預貯金の仮払いを求めることも可能です。

4. 全相続人の同意を得て引き出す場合

相続人全員の同意があれば、金融機関は払い戻しに応じてくれることがあります。この場合、一般的に以下の書類が必要となります。

- 被相続人の出生から死亡までの戸籍謄本(除籍謄本、改製原戸籍謄本)

- 相続人全員の戸籍謄本

- 相続人全員の印鑑証明書

- 金融機関所定の払戻請求書(相続人全員の実印を押印)

- 遺産分割協議書(作成済みの場合)

注意点

- 故人の預貯金から葬儀費用を支払った場合、その金額や使途を明確にし、必ず領収書を保管してください。これは後の遺産分割協議や相続税申告で重要になります。

- 「社会通念上相当な範囲」を超える高額な葬儀費用を故人の財産から支出した場合、単純承認(相続財産も借金も全て引き継ぐこと)とみなされ、相続放棄ができなくなる可能性があるので注意が必要です。

相続財産から葬儀費用を支払った場合の遺産分割への影響

故人の相続財産から葬儀費用を支払った場合、その分、相続人たちが分割できる遺産総額が減少することになります。

遺産分割協議では、この葬儀費用をどのように扱うかを明確にする必要があります。一般的には、以下のいずれかの方法で処理されます。

- 相続財産から当然に控除されるものとして扱う

葬儀費用は、故人の追悼や社会的な儀礼として必要な経費であり、相続財産から優先的に支払われるべきものという考え方です。

この場合、遺産総額から葬儀費用を差し引いた残額を、相続人間で分割することになります。相続人全員がこの扱いに同意していれば問題ありません。 - 特定の相続人が負担したものとして清算する

喪主などが葬儀費用を立て替えて支払い、その後、故人の遺産からその立て替え分を精算する形です。この場合も、結果として遺産総額から葬儀費用が差し引かれることになります。 - 債務として扱う

葬儀費用を被相続人の債務と同様に扱い、相続財産から控除するという考え方です。

どの方法を取るにせよ、相続人全員の合意が不可欠です。遺産分割協議書を作成する際には、葬儀費用の負担や支払いについて明記しておくことで、後のトラブルを防ぐことができます。

相続放棄を検討している場合、故人の財産から葬儀費用を払えるか?

相続放棄とは、被相続人(故人)のプラスの財産もマイナスの財産(借金など)も一切相続しないという手続きです。相続放棄を検討している場合、故人の財産に手をつけてしまうと「単純承認」したとみなされ、相続放棄が認められなくなる可能性があります。

では、葬儀費用を故人の財産から支払うことはどうでしょうか?

これについては、「社会通念上相当な範囲の葬儀費用」であれば、故人の遺産から支出しても単純承認とはみなされず、相続放棄が認められる可能性が高いとされています。

「社会通念上相当な範囲」とは、故人の社会的地位、生活状況、財産状況、地域の慣習などを考慮して、一般的・常識的な範囲内で行われる葬儀の費用を指します。

例えば、明らかに不相応に豪華な葬儀を行ったり、故人の財産に見合わない高額な墓石を購入したりした場合は、単純承認とみなされるリスクがあります。

注意すべき点

- 費用の範囲

あくまで葬儀そのものにかかる費用(葬儀社への支払い、お布施など)に限られます。例えば、初七日や四十九日法要の費用まで故人の財産から支払うのは慎重になるべきです。 - 証拠の保管

支出した費用の内訳がわかる領収書や明細書は必ず保管しておきましょう。 - 不安な場合は専門家へ

相続放棄を確実にしたい場合や、葬儀費用の支出について判断に迷う場合は、事前に弁護士などの専門家に相談することをおすすめします。専門家は、個別の状況に合わせて適切なアドバイスをしてくれます。

相続放棄を検討しているにもかかわらず、やむを得ず葬儀を執り行う必要がある場合は、自身の財産から一時的に立て替えて支払い、相続財産管理人(相続人全員が相続放棄した場合などに選任される)から後日弁済を受けるといった方法も考えられます。

葬儀費用の一部は相続税の計算において控除が認められており、結果として税額を軽減できる可能性があります。

葬儀費用の控除に関するおもなポイントは以下のとおりです。

- 相続税から葬儀費用を控除するメリット

- 控除対象となる葬儀費用の具体例

- 控除できない葬儀関連費用と間違いやすいケース

ここでは、葬儀費用の控除に関する取り扱いについて解説します。

相続税から葬儀費用を控除するメリット

相続税は、亡くなった方(被相続人)から受け継いだ財産の総額(遺産総額)に対して課税されます。この遺産総額から葬儀費用を差し引くことができれば、課税対象となる金額が減り、結果として支払う相続税額を抑えることができます。

例えば、遺産総額が6,000万円で、葬儀費用が200万円かかった場合、この200万円を控除できれば、課税対象は5,800万円となります(基礎控除などは別途考慮)。相続税率が高いほど、控除による節税効果は大きくなります。

ただし、全ての葬儀関連費用が控除対象となるわけではありません。国税庁によって控除できる費用とできない費用が明確に定められています。

参照:No.4129 相続財産から控除できる葬式費用|国税庁

参照:相続税のあらまし|税務署

控除対象となる葬儀費用の具体例

相続税の計算上、控除できる葬儀費用はおもに以下のものです。

- 葬式や葬送に際し、またはこれらの前において、火葬や埋葬、納骨をするためにかかった費用(仮葬式と本葬式を行ったときにはその両方にかかった費用が認められます)。

- 遺体の搬送費用

- 遺体の安置費用

- 通夜、告別式など葬儀そのものにかかる費用(会場費、祭壇設営費、棺代、人件費など)

- 火葬料、埋葬料、納骨費用(遺骨を墓地や納骨堂に納めるための費用)

- 葬儀前後にかかった飲食費(通夜振る舞い、精進落としなど。ただし、一般的な範囲に限る)

- 葬式などを行うときにお寺などに対して読経料などのお礼をした費用。

- お布施、読経料、戒名料(法名料、法号料)

- お車代、御膳料(宗教者へのお礼)

- その他、葬式の前後に生じた費用で通常葬式にかかせない費用。

- 葬儀を手伝ってくれた人への心付け(常識的な範囲内)

- 死亡診断書の作成費用

これらの費用を支払った際は、必ず領収書や明細書を保管しておき、相続税申告の際に提出できるように準備しておきましょう。

控除できない葬儀関連費用と間違いやすいケース

一方で、以下のような費用は葬儀費用として相続税の控除対象にはなりません。

- 香典返しの費用

香典は喪主への贈与とみなされるため、その返礼費用は控除できません。 - 墓地、墓石、仏壇、仏具などの購入費用や借入料

これらは祭祀財産(お墓や仏壇など、先祖を祀るための財産)の取得費用であり、葬儀費用とは区別されます。 - 初七日、四十九日、一周忌などの法要にかかる費用

これらは葬儀そのものとは別の宗教行事とされ、控除対象外です。ただし、葬儀と初七日を繰り上げて同日に行う場合、その葬儀と一体と見なせる部分の費用は控除対象となることがあります(税務署の判断によります)。 - 医学上または裁判上の特別の処置に要した費用

例えば、遺体の解剖費用などは控除できません。 - 生命保険金から支払われる葬儀費用

受取人が指定されている生命保険金は、原則として受取人固有の財産となり、相続財産とは別に扱われます。

そのため、ここから葬儀費用を支払っても、相続税の計算上、葬儀費用として控除できるわけではありません(ただし、生命保険金には非課税枠があります)。

葬儀の場で受け取る香典は、原則として相続財産には含まれませんが、その取り扱いについては誤解されやすく、注意が必要です。

香典に関する基本的な取り扱いは以下のとおりです。

- 香典の法的な位置づけ

- 受け取った香典を葬儀費用に充当する際の注意点

- 香典が余った場合や不足した場合の対応方法

ここでは、香典の扱いについて解説します。

香典の法的な位置づけ

香典は、原則として相続財産には含まれません。

香典は、一般的に故人の霊前への供物、または葬儀を執り行う喪主の経済的負担を軽減するための相互扶助的な意味合いを持つ贈与と考えられています。

そのため、香典はおもに喪主個人への贈与と解釈されるのが通例であり、判例でもそのように扱われることが多いです(例名古屋高裁昭和61年3月31日決定)。

したがって、受け取った香典は遺産分割の対象にはならず、相続税の課税対象にもなりません。

ただし、例外的に、故人宛ての香典(会社からの弔慰金で、故人の生前の功労に報いる意味合いが強いものなど)で、その性質上、相続財産とみなされるケースもごく稀にありますが、一般的な個人からの香典は喪主への贈与と考えてよいでしょう。

受け取った香典を葬儀費用に充当する際の注意点

香典は喪主への贈与であるため、喪主の判断で葬儀費用に充当することができます。実際、多くのケースで香典は葬儀費用の一部に充てられています。

注意点としては、以下の点が挙げられます。

- 透明性の確保

誰からいくら香典をいただき、それをどのように管理し、葬儀費用のどの部分に充当したのかを記録しておくことが望ましいです。

特に相続人が複数いる場合は、他の相続人に対して説明できるようにしておくと、無用な誤解や不信感を避けることができます。 - 香典返しの費用

香典返しは、香典をいただいた方へのお礼として喪主が行うものであり、その費用は通常、受け取った香典から支出されます。

前述の通り、香典返しの費用は相続税の控除対象にはなりません。

香典が余った場合や不足した場合の対応方法

香典が余った場合

香典を葬儀費用に充ててもなお余剰金が出た場合、その余剰金は喪主のものです。喪主がどのように使うかは自由ですが、故人の供養のために使ったり、今後の法事の費用に充てたりするケースも見られます。

相続財産にはならないため、他の相続人に分配する必要は原則としてありません。

香典が不足した場合

香典だけでは葬儀費用を賄いきれなかった場合、不足分は原則として喪主が負担することになります。

あるいは、事前に相続人間で合意していれば、相続人が分担して支払うか、故人の遺産から支出することになります。

香典の取り扱いについては、後々のトラブルを避けるためにも、相続人間で事前に話し合っておくことが望ましいでしょう。

葬儀費用の負担方法や支払いに関する認識の違いは、相続人同士の関係に影響を及ぼし、時にトラブルの火種になります。

トラブルを避けるための具体的な対策は以下のとおりです。

- 相続人間での葬儀費用の分担・清算をスムーズに進める方法

- 葬儀費用の証拠書類について

- 遺産分割協議で葬儀費用をどう扱うか

ここでは、葬儀費用に関する相続トラブルの回避策について解説します。

相続人間での葬儀費用の分担・清算をスムーズに進める方法

早めの話し合いと合意形成

葬儀の準備段階、あるいは葬儀後できるだけ早い時期に、相続人全員で葬儀費用の負担について話し合う機会を設けましょう。

誰が、どのように、いくら負担するのか、故人の遺産から支払うのかなどを具体的に決め、全員が納得できる形で合意することが重要です

情報共有と透明性の確保

喪主が葬儀社との打ち合わせ内容や見積もり、最終的な請求額などを他の相続人に開示し、情報を共有することが大切です。費用の内訳が不透明だと、不信感や疑念を招く原因となります。

合意内容の書面化

話し合いで決まった内容は、簡単なものでもよいので書面に残しておきましょう。「葬儀費用に関する合意書」などを作成し、相続人全員が署名・捺印することで、後の「言った・言わない」のトラブルを防ぐことができます。

香典の取り扱いを明確にする

香典を葬儀費用に充当する場合は、その旨を相続人間で確認し、収支を明らかにしておくとスムーズです。

冷静なコミュニケーション

故人を亡くした悲しみの中で、感情的になりやすい時期ですが、互いの立場を尊重し、冷静に話し合うことを心がけましょう。

葬儀費用の証拠書類について

葬儀費用の支払いに関する証拠書類は、非常に重要です。必ず保管しておきましょう。

領収書・請求明細書

葬儀社から発行される領収書や請求明細書は、支払った金額だけでなく、費用の内訳を証明する重要な書類です。寺院へのお布施なども、可能であれば領収書をもらうか、支払った日時、金額、相手先を記録しておきましょう。

なぜ重要か

- 相続税申告

葬儀費用を相続財産から控除する際に、税務署へ提出する証拠となります。 - 遺産分割協議

相続財産から葬儀費用を支出した場合や、誰かが立て替えた費用を精算する際に、金額を正確に把握するために必要です。 - 相続放棄

「社会通念上相当な範囲の葬儀費用」であることを示すために役立つ場合があります。 - トラブル防止

費用の内訳や金額が明確になることで、相続人間の誤解や不必要な争いを避けることができます。

保管期間

相続税の申告期限は、相続開始を知った日の翌日から10ヶ月以内です。

税務調査は申告後数年以内に行われる可能性があるため、領収書は少なくとも5年~7年は保管しておくのが望ましいでしょう。

遺産分割協議で葬儀費用をどう扱うか?

遺産分割協議は、相続人全員で故人の遺産の分け方を話し合い、決定する手続きです。この協議の中で、葬儀費用の扱いを明確にしておくことが重要です。

- 故人の遺産から支払った場合

遺産総額から葬儀費用を差し引いた後の財産を分割対象とすることを、協議書に明記します。 - 特定の相続人が立て替えた場合

立て替えた相続人に対して、他の相続人がどのように精算するのか(例えば、その相続人の取得分を増やす、他の相続人が現金で支払うなど)を決定し、協議書に記載します。 - 負担割合を決めた場合

各相続人が負担する金額や割合を明記します。

遺産分割協議書に葬儀費用の取り扱いを記載することで、後日、「葬儀費用は誰が負担するはずだったか」といった争いが再燃するのを防ぐことができます。

葬儀費用と相続財産は、実際の相続手続きにおいて個別に異なることが普通です。

相続人間で意見がまとまらない、手続きが分からない、相続税の計算が難しいなど、困ったときには専門家の力を借りることを検討しましょう。

葬儀費用の負担や故人の財産からの支払い、相続税の控除、そして香典の扱いなど、葬儀と相続が絡む場面では、多くの方が複雑な問題や手続きに直面します。

これまで見てきたように、法的な考え方や制度を理解し、適切に対応することで、これらの課題を乗り越え、経済的・精神的な負担を軽減できる道筋があります。

しかし、これらの手続きには、書類の準備や相続人全員の合意形成、期限内の申告といった細かな手順や注意点が多く、ご自身だけで進めるには時間や労力、そして専門的な知識が必要となることも少なくありません。

もし、手続きの進め方に迷ったり、相続人間での話し合いが難航したり、あるいは税務上の判断に不安を感じたりした際には、一人で抱え込まず、専門家へ相談することを検討してみてください。

相続手続きは非常に複雑で時間がかかる手続きです。また仕事や家事で忙しい合間に手続きをするのはとても労力がいることです。

- 自分で手続きしようとしたが挫折した…

- 予期せぬ相続人が現れた…

- 相続人の一人が認知症で困っている…

- 故人の財産を全部把握できない…

など「どうしたらいいか分からない」という事態に陥りやすいのが相続手続きです。

率直に言わせていただくと、これらは初めてやる方にはとても大変な作業です。

時間も手間もかかります。相続人が知らない預貯金や不動産を調査しなければ数年後に困った事態が発生することが多くあります。

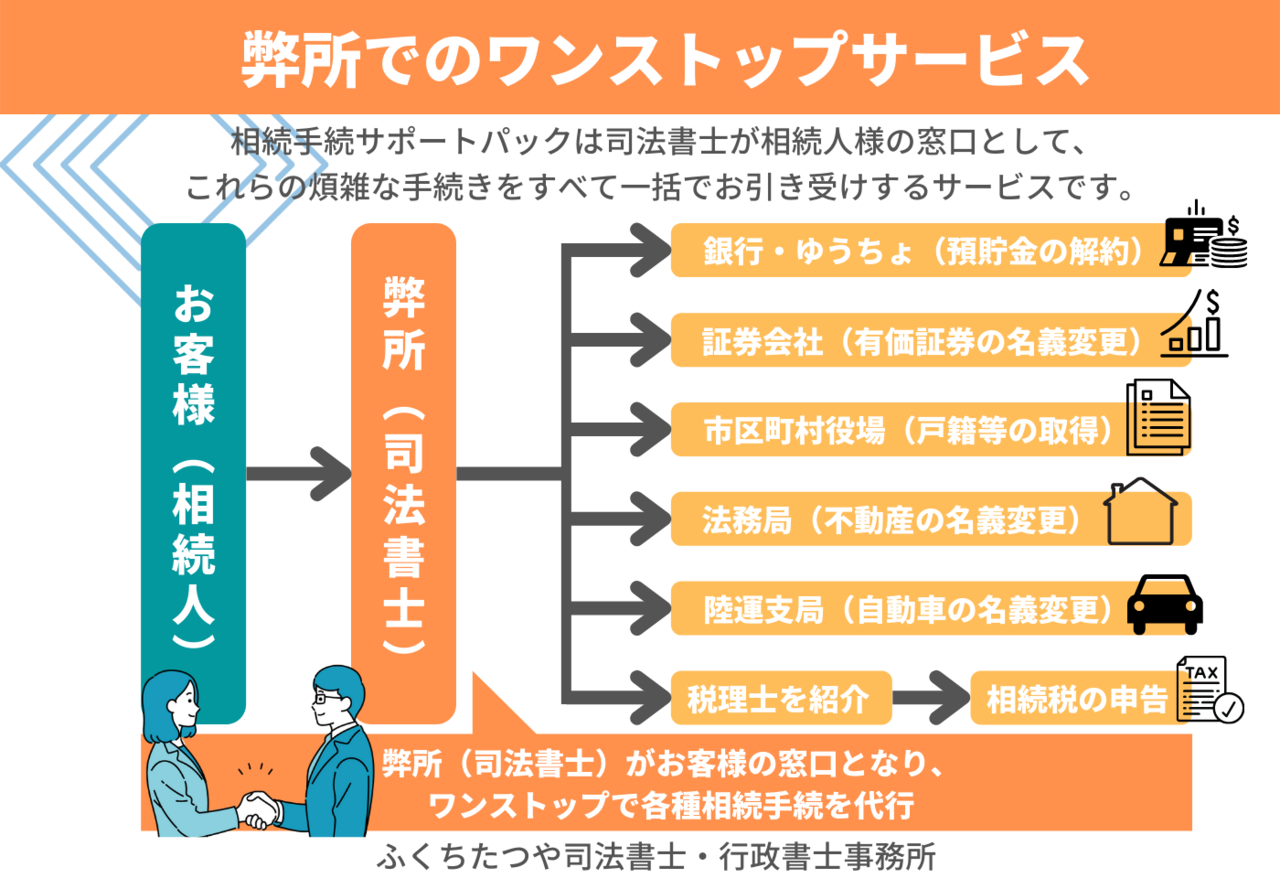

面倒で複雑な相続手続き

経験豊富な司法書士のお任せください

そんな面倒で複雑な相続手続きを相続の専門家である司法書士が、一括してお引き受けするサービスです。相続人調査(戸籍収集)や遺産分割協議書の作成、預金口座や不動産の名義変更などの相続手続きをまとめて代行いたします。

相続発生後、早めに手続きを行わないと相続関係が複雑化したり、他の相続人と揉め事になったり、環境の変化などにより、手続きが難しくなってしまう恐れがあります。そのため相続が発生したらなるべく早いうちから相続手続を開始することをお勧めしております。

「こういう場合はどうすればいいの?」「困ったことが起きてしまった」というご相談を無料で受けております。何をすればいいか分からない。どう進めていいか分からない。生き別れの相続人がいるはず。などでもご不安なことがあれば、まずは無料相談をご利用ください。

依頼する、依頼しないは、無料相談後にお決めいただけます。もちろん守秘義務もございますし、無料相談後しつこく営業の連絡をすることもありません。

ここまで読まれた方は、きっと相続手続きで分からないことがあり、どうすればいいか気になっているのではないでしょうか?

または、今後のために知っておきたい、というお気持ちかもしれません。今現在お困りの方はもちろんの事、いざという時のために今からできることもお伝えできますので、まずは無料相談をご利用ください。

この記事を書いた人

司法書士・行政書士

福池達也

司法書士試験に合格後、司法書士法人にて研鑽。

家族の相続時、金銭により人間関係が悪くなる辛さを身をもって経験し、よりご相談者に寄り添った仕事をするために独立。相続手続をまるごとお任せいただけるサービスを行っている。

関連する記事のご紹介

こちらの記事を読んだ方には、下記の記事もよく読まれています。ご一読ください。

札幌で相続にお困りならふくちたつや司法書士・行政書士事務所へ

| 名称 | 札幌相続遺言プラザ 運営:ふくちたつや司法書士・行政書士事務所 |

|---|---|

| 代表者 | 司法書士・行政書士 福池 達也(ふくち たつや) |

| 住所 | 〒060-0003 北海道札幌市中央区北三条西七丁目1-1SAKURA-N3 |

| 電話番号 | 011-206-4217 |

| FAX番号 | 011-351-5809 |

| 受付時間 | 9:00~18:00 |

| 定休日 | 土曜・日曜・祝日 |

| 主なサービス | 相続、生前対策(遺言、成年後見、信託)、離婚、会社設立 |

| URL | https://www.fukuchi-office.jp/ |

無料相談・お問合せはこちら

お気軽にお問合せください

営業時間:9:00〜18:00

休業日:土曜・日曜・祝日

時間外や土日でも電話に出られる場合は対応可能です。電話に出られなかった場合は、留守番電話になりますので、お名前とお電話番号を吹き込んでいただければこちらから折り返します。

折り返しの電話番号は、050-5527-2257となります。

アクセス・受付時間

住所

〒060-0003 北海道札幌市中央区北三条西七丁目1-1SAKURA-N3

アクセス

JR札幌駅西口から徒歩10分

地下鉄さっぽろ駅10番出口から徒歩7分

地下鉄西11丁目駅4番出口から徒歩12分

地下鉄大通駅から徒歩14分

市電西8丁目駅から徒歩9分

受付時間

9:00~18:00

定休日

土曜・日曜・祝日

※フォームからのお問合せは24時間受付しております。