運営:ふくちたつや司法書士・行政書士事務所

〒060-0003 北海道札幌市中央区北三条西七丁目1-1SAKURA-N3

(札幌市営地下鉄 さっぽろ駅10番出口から徒歩7分)

お気軽にお問合せください

定休日:土曜・日曜・祝日

死亡保険金の請求方法を徹底解説!

手続きの流れ・必要書類・税金の注意点まで

この記事を読んでわかること

- 死亡保険金に関係する3種類の税金とその違い

- 相続税の非課税枠と「みなし相続財産」の仕組み

- 死亡保険金の請求手続きの具体的な流れ

- 受け取った後に必要な申告の種類と期限

- 適正な保険金額の目安や平均額に関するデータ

冒頭

こんにちは。【札幌相続遺言プラザ】ふくちたつや司法書士・行政書士事務所の福池達也です。

大切なご家族が亡くなられ、深い悲しみの中で心身ともに大変な時期に、聞き慣れない言葉や複雑な手続きを前にして、戸惑いや不安を感じるのは当然のことです。

特に、故人が残してくれた「死亡保険金」については、

「まとまったお金を受け取れるのは少し安心だけど、税金はいくらかかるのだろう?」

「この保険金は、相続人みんなで分けるべきもの?」

「そもそも、どうやって請求すればいいの?」

など、次々と疑問が湧いてくるのではないでしょうか。

本記事では、死亡保険金を受け取る際に直面する「税金」「相続」「請求手続き」という3つの大きなテーマについて、専門的な知識がない方でも理解できるよう、一つひとつ丁寧に解説していきます。

死亡保険金を受け取った際に最も気になるのが「税金」の問題でしょう。

「こんな大金に税金がかかったら…」と心配になるかもしれませんが、かかる税金は契約内容によって3つのパターンに分かれます。

ご自身のケースがどれに該当するのか、まず以下のポイントをご確認ください。

- 死亡保険金の税金の種類 相続税・所得税・贈与税の違いとは

- 相続税の非課税枠「500万円×法定相続人の数」について

- 1,000万円・2,000万円・5,000万円受け取った場合の税金シミュレーション

それではまず、どの税金の対象になるかを決める3つの違いから見ていきましょう。

死亡保険金の税金の種類

相続税・所得税・贈与税の違いとは

どの税金の対象になるかは、「保険料を支払っていた人(契約者)」「亡くなった人(被保険者)」「保険金を受け取る人(受取人)」が誰であるか、という3者の関係で決まります。

| 税金の種類 | 被保険者 (亡くなった人) | 契約者 (保険料負担者) | 保険金受取人 |

|---|---|---|---|

| 相続税 | 故人A | 故人A | 妻Bや子Cなど |

| 所得税 | 故人A | 妻B | 妻B |

| 贈与税 | 故人A | 妻B | 子C |

【最も一般的なケース:相続税】

多くのご家庭で一般的なのが、夫が自分に保険をかけ(被保険者=契約者)、受取人を妻や子にしているパターンです。

この場合、故人の財産が相続人に引き継がれる形とみなされるため、相続税の課税対象となります。

ここでは、おもにこの相続税のケースを中心に解説を進めます。

【注意が必要なケース:所得税・贈与税】

もし、保険料を支払っていたのが保険金を受け取る人自身(例:妻が、被保険者である夫の保険料を支払い、夫の死亡後に妻が受け取る)であれば、所得税(一時所得)の対象です。

また、被保険者、保険料負担者、受取人がすべて別人(例:妻が、被保険者である夫の保険料を支払い、夫の死亡後に子が受け取る)の場合は、原則として贈与税の対象となり、3つのうちで最も税負担が重くなる可能性があるため注意が必要です。

相続税の非課税枠「500万円×法定相続人の数」について

相続税の対象となる場合でも、すぐに全額に税金がかかるわけではありません。

生命保険には、遺された家族の生活を守るという大切な役割があるため、税制上の優遇措置が設けられています。

それが「生命保険金の非課税枠」です。

具体的には、以下の計算式で求められる金額までは、相続税がかかりません。

500万円 × 法定相続人の数 = 非課税限度額

この「法定相続人」とは、民法で定められた遺産を相続する権利のある人のことです。

一般的には、亡くなった方の配偶者や子どもが該当します。

<法定相続人の数え方の例>

配偶者と子ども2人が相続人の場合

(法定相続人は3人(配偶者+子2人))

→非課税枠:500万円 × 3人 = 1,500万円

なお、注意点として、相続人のうち誰かが相続放棄をした場合でも、非課税枠の計算上は、その放棄がなかったものとして法定相続人の数に含めます(国税庁 No.4114 注1)。

この非課税枠は、預貯金や不動産にはない、生命保険ならではの大きなメリットです。

この制度があるおかげで、多くのケースでは死亡保険金に相続税がかからないか、かかったとしても少額で済むことが多いのです。

1,000万円・2,000万円・5,000万円受け取った場合の税金シミュレーション

では、具体的に受け取った金額と法定相続人の数によって、相続税の計算対象となる金額がどう変わるか見てみましょう。

【シミュレーションの前提】

- 法定相続人:妻と子ども2人の合計3人

- 非課税枠:500万円 × 3人 = 1,500万円

ケース①:死亡保険金1,000万円を受け取った場合

受け取った保険金(1,000万円)が非課税枠(1,500万円)を下回っているため、この死亡保険金自体に相続税がかかることはありません。

ケース②:死亡保険金2,000万円を受け取った場合

- 2,000万円(受取額) - 1,500万円(非課税枠) = 500万円

- この500万円が、相続税の計算対象となる金額です。

ケース③:死亡保険金5,000万円を受け取った場合

- 5,000万円(受取額) - 1,500万円(非課税枠) = 3,500万円

- この3,500万円が、相続税の計算対象となります。

【重要ポイント】

ここで計算した金額は、あくまで相続税の課税対象となる遺産総額の一部です。

最終的な相続税額は、この金額と他の相続財産(預貯金、不動産など)を合算し、基礎控除額を差し引いた「課税遺産総額」を算出した上で、法定相続分に応じた取得金額に累進税率を適用して計算されます。

詳しい計算方法は複雑なため、専門家への相談をお勧めします。

税金と並んで多くの方が悩むのが、「この保険金は法的に誰のものなのか」という問題で、他の相続人から分配を求められて困ってしまうケースも少なくありません。

トラブルを避けるためにも、以下の正しい知識を整理しておきましょう。

- 原則、保険金は遺産分割の対象外

受取人だけのものになる理由 - 相続税の計算では遺産に含まれる「みなし相続財産」に注意

- 他の相続人との間で揉めないために知っておくべきポイント

まずは、死亡保険金の法的な位置づけという大原則から確認していきましょう。

原則、保険金は遺産分割の対象外

受取人だけのものになる理由

結論から言うと、死亡保険金は、判例上、原則として「受取人固有の財産」とされています。

これは、最高裁判所の判例においても「保険金受取人が自らの固有の権利として取得するのであって、保険契約者又は被保険者から承継取得するものではなく、これらの者の相続財産に属するものではない」と示されている通り、保険金が故人の財産とは別のものと考えられているためです。

したがって、たとえ遺言書に保険金に関する記載がなくても、受取人に指定された人が全額を受け取る権利があります。

他の相続人が集まって遺産の分け方を話し合う「遺産分割協議」の対象に含める必要はありません。

もし他の相続人から分配を求められても、「保険金は判例上、受取人固有の財産と定められています」と毅然とした態度で伝えることが大切です。

相続税の計算では遺産に含まれる「みなし相続財産」に注意

ここで少し話が複雑になります。

死亡保険金は「遺産分割の対象ではない」にもかかわらず、前の章で解説した通り「相続税の課税対象」にはなります。

これは、税法上、死亡保険金が「みなし相続財産」として扱われるためです。

「みなし相続財産」とは、「本来の相続財産ではないが、故人の死亡によって実質的に相続と同じ経済的効果があるため、相続税の計算上は相続財産とみなしましょう」という考え方に基づくものです。

この点を混同してしまうと、「税金がかかるなら、やっぱり遺産と同じでは?」と誤解しがちです。

以下の2点を明確に区別して覚えておきましょう。

遺産分割(民法)

保険金は対象外

受取人だけのもの

相続税計算(税法)

保険金は対象

「みなし相続財産」として他の財産と合算される

他の相続人との間で揉めないために知っておくべきポイント

法的には受取人固有の財産である保険金ですが、現実には親族間の感情的な対立の火種になることもあります。

円満な相続のため、以下の点を心に留めておきましょう。

感謝の気持ちを伝える

他の相続人に対して、「故人が私のために残してくれたものですが、今後の生活や子どものために大切に使わせていただきます」と丁寧に説明し、感謝の意を示すことが重要です。

葬儀費用などの分担を相談する

「葬儀費用は保険金から出すのが当然」と考える相続人もいます。

法的な義務はありませんが、もしご自身が喪主などで費用を負担した場合、「保険金から一部を充当しますが、よろしいでしょうか」と事前に相談することで、一方的な印象を避けられます。

不公平感を生まない配慮

あまりにも他の相続人との経済的な格差が大きい場合、後の関係性を考慮し、ご自身の判断で保険金の一部を他の相続人に「贈与」するという選択肢もあります。

ただし、この場合は贈与税の問題が発生する可能性もあるため、慎重な判断が必要です。

相続に関するトラブルは、法律論だけでは解決しないことも多々あります。

もし親族間の話し合いが難航しそうな場合は、感情的になる前に、相続問題に詳しい司法書士などの専門家に間に入ってもらうことをお勧めします。

税金や相続の知識と並行して、実際に保険金を受け取るための手続きも進める必要があり、一見複雑に思えるかもしれません。

請求から受け取りまでの流れは、おもに以下の5つのステップで進みます。

- ステップ1:まずは保険会社へ連絡

- ステップ2:必要書類の準備

- ステップ3:請求書類の記入と提出

- ステップ4:保険会社による支払い査定

- ステップ5:指定口座への保険金入金

では、最初に行うべき保険会社への連絡から、順を追って見ていきましょう

ステップ1:まずは保険会社へ連絡

被保険者が亡くなられたら、できるだけ速やかに保険会社のコールセンターや担当者、保険代理店へ連絡を入れましょう。

保険証券を手元に準備しておくとスムーズです。

【連絡時に伝えること】

- 保険証券の番号

- 亡くなった方の氏名、死亡日、死因

- 保険金受取人の氏名、連絡先

【保険会社に確認すること】

- 今後の手続きの流れ

- 請求に必要な書類

連絡後、数日から1週間程度で保険会社から請求に必要な書類一式が郵送されてきます。

ステップ2:必要書類の準備

保険会社から送られてくる案内に従い、必要書類を収集します。

一般的に必要となるのは以下の書類です。

主な必要書類

- 保険会社所定の死亡保険金請求書

- 死亡診断書または死体検案書(コピーでも可の場合が多い)

- 亡くなった方の住民票の除票または戸籍の附票

- 受取人の戸籍謄本

- 受取人の印鑑証明書

- 保険証券

※契約内容や死亡原因(病死、事故死など)によっては、上記以外の書類が必要になる場合もあります。必ず保険会社の指示に従ってください。

ステップ3:請求書類の記入と提出

請求書に必要事項を正確に記入し、収集した書類とともに保険会社へ提出します。

記入漏れやミスがあると手続きが遅れる原因になるため、提出前によく確認しましょう。

特に、保険金の振込先口座の情報は間違いのないよう、通帳などを見ながら慎重に記入してください。

ステップ4:保険会社による支払い査定

提出された書類に基づき、保険会社が保険金の支払い査定を行います。

書類に不備がなく、契約内容に問題(例:告知義務違反など)がなければ、手続きはスムーズに進みます。

生命保険会社は、各社で定めている約款に基づき支払期限を定めていますが、詳細な事実確認が必要な場合は、約款所定の日数まで支払期限が延長されることもあります。

ステップ5:指定口座への保険金入金

査定が完了すると、指定した口座へ保険金が振り込まれます。

同時に、保険会社から支払い手続き完了の通知書が送られてくるので、入金額と相違がないか確認しましょう。

これで、死亡保険金の受け取り手続きは完了です。

保険金を受け取って一安心、といきたいところですが、税金の種類によっては申告手続きが必要です。

ここで多くの方が混同しやすい「確定申告」と「相続税申告」について、ご自身のケースでどちらが必要になるのかを正しく理解しましょう。

申告の要否を判断するために、まず以下の点をご確認ください。

- 確定申告が必要になるケースとは?

- 相続税申告が必要になるのはどんな時?

- 申告期限はいつまで?期限を過ぎた場合のペナルティ

それでは、所得税や贈与税に関わる確定申告が必要となるケースから解説します。

確定申告が必要になるケースとは?

確定申告は、おもに所得税や贈与税に関する手続きです。

死亡保険金について確定申告が必要になるのは、以下のケースです。

所得税の対象となる場合

保険料負担者と保険金受取人が同一人物だったケース

受け取った保険金から支払った保険料総額と特別控除50万円を差し引いた金額の2分の1が、他の所得と合算して課税されます。

贈与税の対象となる場合

保険料負担者・被保険者・受取人がすべて別人だったケース

相続税申告が必要になるのはどんな時?

相続税の申告は、亡くなった方の遺産総額が一定額を超える場合に必要となります。

この「一定額」を「基礎控除額」と呼び、以下の式で計算します。

3,000万円 +(600万円 × 法定相続人の数)= 基礎控除額

相続税の申告が必要かどうかは、以下の手順で判断します

課税対象となる遺産総額を計算する

(預貯金+不動産+株式など)+(死亡保険金の課税対象額※)-(借金や葬儀費用)

※死亡保険金から非課税枠を引いた残りの金額

遺産総額と基礎控除額を比較する

遺産総額 ≦ 基礎控除額 → 相続税申告は原則不要

遺産総額 > 基礎控除額 → 相続税申告が必要

例えば、法定相続人が3人(妻、子2人)の場合、基礎控除額は4,800万円です。

死亡保険金を含めた遺産の総額が4,800万円以下であれば、相続税の申告も納税も原則として必要ありません。

申告期限はいつまで?

期限を過ぎた場合のペナルティ

申告が必要な場合、期限を守ることが非常に重要です。

確定申告の期限

保険金を受け取った年の翌年2月16日~3月15日

相続税申告の期限

相続の開始があったことを知った日(通常は死亡日)の翌日から10ヶ月以内

特に相続税申告は、10ヶ月という期間が長いようで、戸籍の収集や財産評価に時間がかかり、あっという間に過ぎてしまいます。

もし期限を過ぎてしまうと、本来納めるべき税金に加えて「無申告加算税」や「延滞税」といったペナルティが課せられてしまいます。

申告が必要だと分かったら、速やかに税理士や司法書士などの専門家に相談し、計画的に準備を進めましょう。

ここまではおもに保険金を受け取る立場からの解説でしたが、これからご自身やご家族のために死亡保険への加入を検討している方もいらっしゃるでしょう。

その際に誰もが悩む「いくらくらいの保障額にすれば良いのか」という疑問について考えていきます。

最適な保障額を決めるために、以下の情報を参考にしてください。

- 死亡保険金の平均受取額データ

- 残された家族に必要なお金はいくら?

- 保険金額2,000万円の場合、毎月の保険料はいくら?

まずは、世間一般でどれくらいの備えがされているのか、平均額のデータから見ていきましょう。

死亡保険金の平均受取額データ

生命保険文化センターの調査によると、生命保険に加入している世帯における普通死亡保険金額の平均は、以下のようになっています。

世帯主:1,386万円

配偶者:692万円

出典:公益財団法人 生命保険文化センター「2021(令和3)年度 生命保険に関する全国実態調査」

年代別に見ると、家族への責任が最も重くなる40代~50代で保険金額が高くなる傾向にあります。

ただし、これはあくまで平均値であり、ご自身にとって最適な金額は、家族構成やライフプランによって大きく異なります。

残された家族に必要なお金はいくら?

最適な保障額(必要保障額)を考えるには、「万が一の際に、家族がその後必要とするお金(支出)」から「準備できているお金(収入)」を差し引いて計算するのが基本的な考え方です。

【支出の主な項目】

- 遺族の生活費

残された家族が、これまでと大きく変わらない生活水準を維持していくための費用 - 子どもの教育費

進学プラン(公立か私立か、大学までか大学院までか等)に応じた学費や塾代などが含まれる - 住居費

住宅ローンの残債や、賃貸の場合は今後の家賃などが該当 - その他

葬儀費用、車の買い替え費用、急な出費に備える予備費なども考慮

【収入の主な項目】

- 遺族年金

国民年金や厚生年金から支給される公的保障

家族構成や故人の収入によって金額が大きく異なる - 死亡退職金・弔慰金

勤務先から支払われるお金です。会社の規定によって有無や金額が変わる - 配偶者の収入

パートナーの今後の勤労収入や年金収入 - 貯蓄

現在の預貯金や有価証券など、すぐに現金化できる資産

必要保障額 = 支出合計 - 収入合計

この計算を個人で正確に行うのは非常に複雑です。

多くの保険会社のウェブサイトには、簡単な情報を入力するだけで必要保障額の目安を算出できるシミュレーションツールが用意されています。

また、ファイナンシャルプランナーなどの専門家に相談することで、よりご自身の家庭の状況に即した、具体的な金額を算出することができます。

保険金額2,000万円の場合、毎月の保険料はいくら?

保障額が決まれば、次に気になるのが毎月の保険料です。

保険料は、保険の種類や加入する人の年齢・性別・健康状態などによって大きく変動します。

ここでは、比較的保険料が割安な「定期保険(保険期間10年)」で、死亡保険金2,000万円に加入した場合の一般的な保険料の目安を見てみましょう。

| 年齢 | 男性(月額保険料) | 女性(月額保険料) |

|---|---|---|

| 30歳 | 約2,000円~3,000円 | 約1,500円~2,500円 |

| 40歳 | 約3,500円~5,000円 | 約2,500円~4,000円 |

| 50歳 | 約7,000円~10,000円 | 約5,000円~7,000円 |

上記の金額は、あくまで一般的な目安です。

実際の保険料は、保険会社、保険期間、健康状態(喫煙の有無や健康診断の結果など)によって大きく異なります。

より正確な金額を知るためには、複数の保険会社から見積もりを取得することをお勧めします。

一般的に、保険料は若く健康なうちに加入するほど安くなる傾向にあります。

将来の家族のために備えを考えている方は、一度具体的なプランを検討してみてはいかがでしょうか。

死亡保険金は、残されたご家族の生活を支える大切な資産であると同時に、その受け取りには税金や相続の問題が関わる複雑な側面も持っています。

受け取る際には、契約形態によって税金の種類が変わり、相続税には特有の非課税枠が設けられている点を理解しておく必要があります。

また、法的には受取人固有の財産でありながら、税法上は「みなし相続財産」として扱われるなど、その位置づけは一見すると複雑かもしれません。

こうした制度を正確に理解し、戸籍の収集や他の財産評価まで含めた手続きをご自身で行うには、相応の時間と労力が求められるということも事実です。

もし、手続きの多さや親族間の調整に少しでも不安を感じるようであれば、ぜひ、相続手続きの専門家にご相談ください。

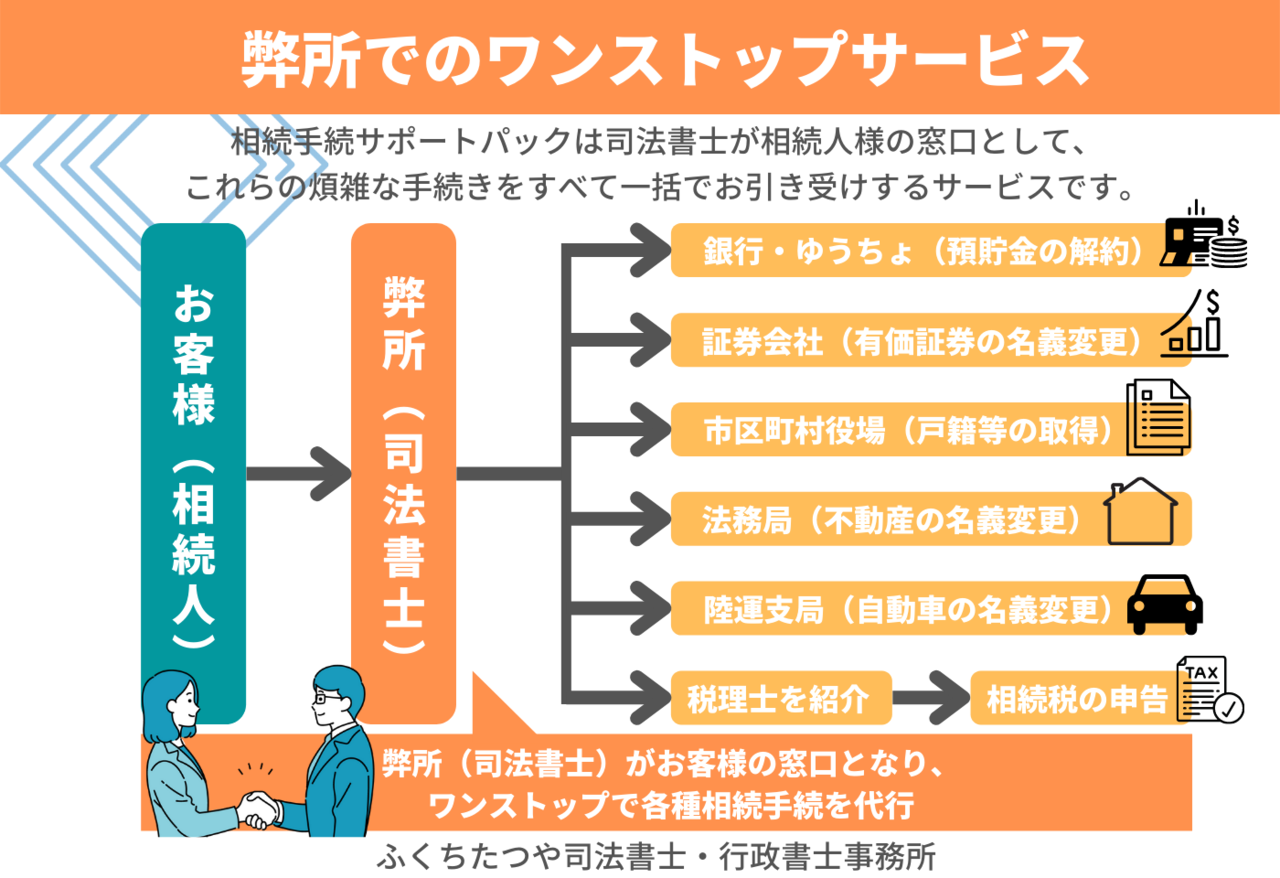

相続手続きは非常に複雑で時間がかかる手続きです。また仕事や家事で忙しい合間に手続きをするのはとても労力がいることです。

- 自分で手続きしようとしたが挫折した…

- 予期せぬ相続人が現れた…

- 相続人の一人が認知症で困っている…

- 故人の財産を全部把握できない…

など「どうしたらいいか分からない」という事態に陥りやすいのが相続手続きです。

率直に言わせていただくと、これらは初めてやる方にはとても大変な作業です。

時間も手間もかかります。相続人が知らない預貯金や不動産を調査しなければ数年後に困った事態が発生することが多くあります。

面倒で複雑な相続手続き

経験豊富な司法書士のお任せください

そんな面倒で複雑な相続手続きを相続の専門家である司法書士が、一括してお引き受けするサービスです。相続人調査(戸籍収集)や遺産分割協議書の作成、預金口座や不動産の名義変更などの相続手続きをまとめて代行いたします。

相続発生後、早めに手続きを行わないと相続関係が複雑化したり、他の相続人と揉め事になったり、環境の変化などにより、手続きが難しくなってしまう恐れがあります。そのため相続が発生したらなるべく早いうちから相続手続を開始することをお勧めしております。

「こういう場合はどうすればいいの?」「困ったことが起きてしまった」というご相談を無料で受けております。何をすればいいか分からない。どう進めていいか分からない。生き別れの相続人がいるはず。などでもご不安なことがあれば、まずは無料相談をご利用ください。

依頼する、依頼しないは、無料相談後にお決めいただけます。もちろん守秘義務もございますし、無料相談後しつこく営業の連絡をすることもありません。

ここまで読まれた方は、きっと相続手続きで分からないことがあり、どうすればいいか気になっているのではないでしょうか?

または、今後のために知っておきたい、というお気持ちかもしれません。今現在お困りの方はもちろんの事、いざという時のために今からできることもお伝えできますので、まずは無料相談をご利用ください。

この記事を書いた人

司法書士・行政書士

福池達也

司法書士試験に合格後、司法書士法人にて研鑽。

家族の相続時、金銭により人間関係が悪くなる辛さを身をもって経験し、よりご相談者に寄り添った仕事をするために独立。相続手続をまるごとお任せいただけるサービスを行っている。

関連する記事のご紹介

こちらの記事を読んだ方には、下記の記事もよく読まれています。ご一読ください。

札幌で相続にお困りならふくちたつや司法書士・行政書士事務所へ

| 名称 | 札幌相続遺言プラザ 運営:ふくちたつや司法書士・行政書士事務所 |

|---|---|

| 代表者 | 司法書士・行政書士 福池 達也(ふくち たつや) |

| 住所 | 〒060-0003 北海道札幌市中央区北三条西七丁目1-1SAKURA-N3 |

| 電話番号 | 011-206-4217 |

| FAX番号 | 011-351-5809 |

| 受付時間 | 9:00~18:00 |

| 定休日 | 土曜・日曜・祝日 |

| 主なサービス | 相続、生前対策(遺言、成年後見、信託)、離婚、会社設立 |

| URL | https://www.fukuchi-office.jp/ |

無料相談・お問合せはこちら

お気軽にお問合せください

営業時間:9:00〜18:00

休業日:土曜・日曜・祝日

時間外や土日でも電話に出られる場合は対応可能です。電話に出られなかった場合は、留守番電話になりますので、お名前とお電話番号を吹き込んでいただければこちらから折り返します。

折り返しの電話番号は、050-5527-2257となります。

アクセス・受付時間

住所

〒060-0003 北海道札幌市中央区北三条西七丁目1-1SAKURA-N3

アクセス

JR札幌駅西口から徒歩10分

地下鉄さっぽろ駅10番出口から徒歩7分

地下鉄西11丁目駅4番出口から徒歩12分

地下鉄大通駅から徒歩14分

市電西8丁目駅から徒歩9分

受付時間

9:00~18:00

定休日

土曜・日曜・祝日

※フォームからのお問合せは24時間受付しております。