運営:ふくちたつや司法書士・行政書士事務所

〒060-0003 北海道札幌市中央区北三条西七丁目1-1SAKURA-N3

(札幌市営地下鉄 さっぽろ駅10番出口から徒歩7分)

お気軽にお問合せください

定休日:土曜・日曜・祝日

おしどり贈与とは?

適用条件やメリット・デメリット、注意点を解説

冒頭

こんにちは。【札幌相続遺言プラザ】ふくちたつや司法書士・行政書士事務所の福池達也です。

おしどり贈与は、夫婦間での財産移転を円滑にし、将来の相続税対策にも役立つ特別な制度です。

しかし、多くの人にとって「具体的にどのくらいの財産を移せるのか」「どのような手続きが必要なのか」といった疑問があるのではないでしょうか?

また、適用条件や税務上の注意点についても詳しく知りたいと感じるはずです。

本記事では、おしどり贈与の基本から具体的なメリット・デメリット、そして実際に利用する際の注意点までを詳しく解説します。

目次

夫婦間での財産移転をスムーズにし、相続税の負担を軽減するために設けられた通称「おしどり贈与」とはどのような制度なのでしょうか?以下を確認しましょう。

- おしどり贈与の目的

- 特別控除は最高2,000万円

- 活用事例

ここでは、おしどり贈与の基本事項について解説します。

おしどり贈与の目的

おしどり贈与の目的は、夫婦間での財産移転を円滑に行うことです。

特に、高額な財産の贈与に対して贈与税を軽減することができ、相続税の負担を事前に減少させることができます。

日本では、高齢化が進み、相続が発生する家庭が増えているため、夫婦間での財産移転を効率的に行うための制度として意義があります。

おしどり贈与を利用すれば夫婦の財産分配がスムーズに行われ、家族間のトラブルを未然に防ぐことにもつながるでしょう。

特別控除は最高2,000万円

おしどり贈与の特別控除は、最高2,000万円まで適用されますが、結婚20年以上の夫婦間で居住用不動産やその購入資金を贈与する場合に限られます。

また、この特別控除は一生に一度だけ利用できるもので、通常の基礎控除110万円との併用が可能です。したがって、特定の年には合計で2,110万円までが非課税となります。

例えば、夫が妻に2,000万円相当の自宅を贈与する場合、この特別控除を利用すると贈与税がかかりません。この制度は、高額な不動産を贈与する際に特に有効です。

また、贈与後も贈与者がその不動産に住み続けることも可能です。この特別控除を活用することで、夫婦間の財産移転が非常にスムーズになります。さらに、この特別控除は、夫婦の財産計画を大きく支援します。

参照:No.4452 夫婦の間で居住用の不動産を贈与したときの配偶者控除|国税庁

活用事例

おしどり贈与の具体的な活用事例として、以下のようなケースが挙げられます。

例えば、長年住み続けた自宅を妻に贈与して、特別控除2,000万円を利用、贈与税を大幅に軽減するといったケースです。

贈与後も夫が自宅に住み続けられるため、生活の質も保たれ、かつ、贈与を通じて将来的な相続税の負担を軽減する効果もあります。

他には、将来の介護費用や生活費のために現金を贈与する場合もあります。

さらに、不動産購入資金を贈与して、夫婦の居住環境を改善する場合も考えられるでしょう。

このように、おしどり贈与は様々な場面で活用でき、夫婦の生活を豊かにする手段として有効です。ぜひ、自分たちの生活に合った活用方法を考えてみてください。

相続土地国庫帰属制度を利用するには、以下に注意しましょう。

- 主な対象は利用価値が低い土地

- 利用者の資格と条件

- 土地が引き取られるための基準

ここでは、この制度の利用要件や対象となる土地について解説します。

適用条件

おしどり贈与の適用を受けるためには、いくつかの条件を満たす必要があります。

まず、法律上の夫婦であることが前提であり、贈与を行う年度の前年12月31日時点で、夫婦の婚姻期間が20年以上であることも必要です。

さらに、贈与された財産を翌年の3月15日までに確定申告する必要があります。

これらの条件を満たせばおしどり贈与の適用が可能です。

適用対象となる財産

おしどり贈与の適用対象となる財産には、現金、土地、建物、株式などが含まれます。特に、住宅や土地の贈与が主な対象となりますが、それ以外の資産も適用可能です。

例えば、夫婦間での現金贈与や持ち株の贈与も対象ですが、贈与される財産は実質的な価値があるものでなければならず、名目上の贈与は認められません。

また、贈与の対象となる居住用不動産は、贈与を受ける配偶者が実際に住む目的で使用する必要があります。

申請手続きと必要書類

おしどり贈与を適用するためには、税務署に提出する贈与税の申告書など、適切な申請手続きが必要です。

申告書の提出の際、婚姻関係を証明する書類(戸籍謄本など)や、贈与財産の評価額を証明する書類(不動産登記簿謄本など)が求められます。また、贈与契約書も作成し、添付する必要があります。

手続きの詳細や必要書類について不明点があれば、事前に税務署や専門家に確認しておきましょう。

おしどり贈与には以下のようなメリットがあります。

- 贈与税の軽減

- 資産の計画的移転

- 老後の資産管理

ここでは、おしどり贈与の利点を解説します。

贈与税を軽減できる

通常、贈与には年間110万円の基礎控除が適用され、それを超える額には贈与税が課されが、おしどり贈与を利用すれば、最高2,000万円までの特別控除が適用されます。

これにより、高額な財産の移転も非課税で行うことが可能で、例えば、自宅の評価額が2,000万円であれば、この特別控除を活用することで贈与税が一切かかりません。

これに加えて、通常の基礎控除110万円も併用できるため、特定の年には合計2,110万円までが非課税となります。

こうした贈与税の軽減措置は、夫婦間での財産移転を円滑にし、将来の相続税負担を軽減するために非常に有効です。

生前贈与加算がいらない

おしどり贈与の大きなメリットの一つは、生前贈与加算が不要な点です。

一般的な生前贈与の場合、相続開始前7年以内に行われた贈与は、相続税計算時に相続財産に加算されます。

しかし、おしどり贈与はこの加算の対象外となるため、贈与税の軽減効果が高まり、相続時に財産が増加することなく、より効果的に相続税を節約できます。

特に、相続が近いと予測される場合でも、安心して贈与を行える点が大きなメリットです。

また、二次相続への対策としても有効で、財産が多い配偶者から少ない配偶者へ財産を移せば、将来の相続税負担を軽減できます。

さらに、加算の心配がないため、夫婦間で柔軟に財産を移転でき、バランスの取れた資産配分が可能です。

参照:No.4161 贈与財産の加算と税額控除(暦年課税)|国税庁

相続のトラブルを未然に防げる

特に、居住用不動産の所有権が生前に配偶者に移転されれば、相続発生時に自宅の所有権をめぐる争いが起こりにくくなり、相続人間のトラブルを未然に防ぎます。

また、自宅が既に配偶者の所有となるため、遺産分割協議の対象となる財産が減少し、協議のプロセスが簡素化されます。これにより、特に自宅が主要な相続財産である場合に、大きな節税効果が見込めるでしょう。

さらに、配偶者の居住権が生前に確保されることで、相続発生後も配偶者は安定した生活を続けやすくなります。相続税の負担軽減も相まって、金銭的な争いのリスクも低下します。

このように、おしどり贈与は相続トラブルを防ぐために有効な手段と言えます。

おしどり贈与には、以下のようなデメリットがあります。

- 不動産は相続より贈与の方が負担が重い

- 配偶者が先になくなるリスク

ここでは、おしどり贈与のデメリットについて解説します。

不動産は相続より贈与の方が負担が重い

贈与には不動産取得税が発生し、登録免許税も贈与時の税率が高く設定されているため、不動産の贈与は相続に比べて税負担が大きくなることが多いです。

具体的には、不動産取得税は「固定資産税評価額×原則税率4%」が課され、登録免許税は「固定資産税評価額×2%」です。

対して、相続の場合は不動産取得税が非課税であり、登録免許税は0.4%と低くなっています。

相続税には配偶者控除があり、1億6,000万円または法定相続分の多い方まで非課税であるため、相続の方が税務面での負担が軽減されるケースが多いと言えるでしょう。

参照:不動産取得税に係る特例措置|国土交通省

参照:No.7191 登録免許税の税額表|国税庁

参照:No.4158 配偶者の税額の軽減|国税庁

配偶者が先になくなるリスク

おしどり贈与のもう一つのリスクは、贈与された配偶者が先に亡くなることです。この場合、贈与された財産が再び相続税の課税対象となり、贈与された財産が多額の場合、その税負担は無視できません。

また、贈与された財産が相続税の基礎控除を超える場合、相続税の課税額が大きくなる可能性があります。

このため、贈与を行う際には、配偶者の健康状態や寿命を考慮した計画が必要です。

おしどり贈与を活用する際には、以下に注意しましょう。

- 必ず贈与税の申告書を税務署に提出

- 子どもへの相続も視野に入れておく

- たんす預金贈与はリスクが高い

ここでは、おしどり贈与に関する具体的な注意点について解説します。

必ず贈与税の申告書を税務署に提出

おしどり贈与を利用する際には、贈与税の申告書を税務署に提出することが必須です。

たとえ贈与税が非課税となる場合でも、申告手続きを怠ると控除が適用されないことがあります。

贈与税の申告書には、贈与者と受贈者の情報、贈与額、贈与の目的などの記載が必要ですが、申告手続きは複雑なため、税理士などの専門家のサポートを受けることをお勧めします。

また、申告期限にもご注意ください。通常、贈与が行われた翌年の2月1日から3月15日までに申告書を提出しなければなりません。手続きを怠ると、追徴課税やペナルティが発生する可能性があります。

子どもへの相続も視野に入れておく

おしどり贈与を利用する際には、将来的な子どもへの相続も考慮することが重要です。

配偶者への贈与だけでなく、次世代への財産移転を計画的に行わないと、後で大きな相続税負担が発生する可能性があります。

例えば、贈与税の基礎控除額は年間110万円ですが、相続税にはより大きな控除額が適用され、教育資金や住宅取得資金の一括贈与特例なども活用できます。

相続計画を立てる際には、専門家のアドバイスを受け、適切な遺言書の作成や具体的な遺産分割の方法を決めておきましょう。

たんす預金贈与はリスクが高い

たんす預金を利用した現金贈与は、税務上のリスクが高いので避けるべきです。

銀行などの金融機関を通さずに自宅で現金を保管するたんす預金で贈与を行うと、税務署に発覚しないように思われがちですが、実際には多くのリスクが伴います。

まず、贈与の事実を証明する証拠が残らないため、贈与が行われたことを証明するのが困難です。

税務署は生活水準の変化や高額な消費を監視しており、不自然な資金移動があると調査の対象となります。

未申告の贈与税が発覚すると、追徴課税や延滞税が課される可能性があります。また、金融機関を介さないため、振込明細や通帳記録といった確実な証拠が残らず、税務署からの問い合わせに対する対応は難しいです。

夫婦とは言え、たんす預金を利用した贈与は避け、できるだけ金融機関を介した手続きを行いましょう。

おしどり贈与を利用した後、離婚となってしまった場合はどうなるのでしょうか?以下を確認しましょう。

- 贈与された財産も財産分与の対象に

- 贈与の撤回ができない

- 贈与された不動産は売却できない

ここでは、離婚時のおしどり贈与について解説します。

贈与された財産も財産分与の対象に

離婚時には、婚姻期間中に贈与された財産が共有財産と見なされるため、夫婦間で贈与された財産も財産分与の対象となります。

贈与によって取得した不動産や現金が財産分与の対象となり、例えば、結婚20周年を記念して配偶者に贈与した1,000万円の現金も、離婚時の財産分与に含まれることがあります。

離婚を想定して贈与するケースはあまりないかもしれませんが、贈与契約書を作成しておくことで、贈与の目的や条件が明確になり、離婚時のトラブルを防ぐことができます。

贈与契約書には、贈与者と受贈者の署名捺印を行い、法的効力を持たせることが重要です。

贈与の撤回ができない

おしどり贈与は、一度実行されると撤回できません。これは、贈与契約が成立すると、法的拘束力が生じ、贈与者が一方的に取り消すことができないからです。

贈与された財産の所有権は受贈者に移転し、贈与者はその財産に対して何ら権利を主張できません。

例えば、不動産の贈与であれば、所有権が受贈者に登記されます。贈与税の申告と納税も必要となり、撤回が認められない場合、贈与税の還付も受けられません。

離婚時にこの撤回不可能な贈与が問題になることがあるため、贈与契約を結ぶ際には、将来的な状況も十分に考慮しましょう。

贈与された不動産は売却できない

おしどり贈与で贈与された不動産は、居住用であることが前提であるため、すぐに売却や賃貸に出すと特例が適用されず、遡って贈与税が課されるリスクがあります。

また、不動産を売却すると譲渡所得税が発生し、節税効果が減少するので、贈与された不動産は居住してこそメリットがあります。

特に、贈与契約には一定期間の居住用使用条件が含まれる場合があり、この条件を満たさずに売却するとトラブルになる可能性が高いです。

贈与後の不動産の不適切な使用が発覚すると税務署によるペナルティが課されるため、ご注意ください。

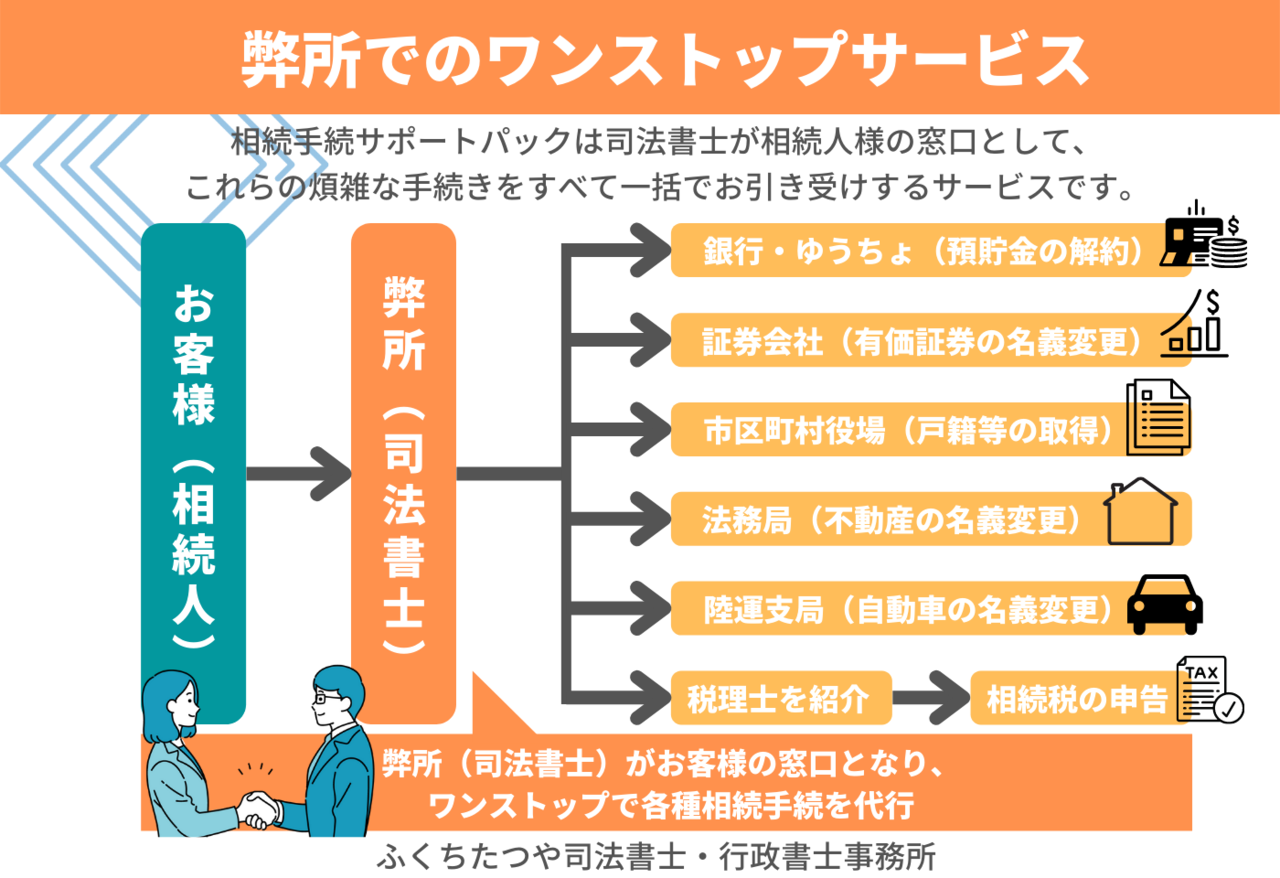

相続手続きは非常に複雑で時間がかかる手続きです。また仕事や家事で忙しい合間に手続きをするのはとても労力がいることです。

- 自分で手続きしようとしたが挫折した…

- 予期せぬ相続人が現れた…

- 相続人の一人が認知症で困っている…

- 故人の財産を全部把握できない…

など「どうしたらいいか分からない」という事態に陥りやすいのが相続手続きです。

率直に言わせていただくと、これらは初めてやる方にはとても大変な作業です。

時間も手間もかかります。相続人が知らない預貯金や不動産を調査しなければ数年後に困った事態が発生することが多くあります。

面倒で複雑な相続手続き

経験豊富な司法書士のお任せください

そんな面倒で複雑な相続手続きを相続の専門家である司法書士が、一括してお引き受けするサービスです。相続人調査(戸籍収集)や遺産分割協議書の作成、預金口座や不動産の名義変更などの相続手続きをまとめて代行いたします。

相続発生後、早めに手続きを行わないと相続関係が複雑化したり、他の相続人と揉め事になったり、環境の変化などにより、手続きが難しくなってしまう恐れがあります。そのため相続が発生したらなるべく早いうちから相続手続を開始することをお勧めしております。

「こういう場合はどうすればいいの?」「困ったことが起きてしまった」というご相談を無料で受けております。何をすればいいか分からない。どう進めていいか分からない。生き別れの相続人がいるはず。などでもご不安なことがあれば、まずは無料相談をご利用ください。

依頼する、依頼しないは、無料相談後にお決めいただけます。もちろん守秘義務もございますし、無料相談後しつこく営業の連絡をすることもありません。

ここまで読まれた方は、きっと相続手続きで分からないことがあり、どうすればいいか気になっているのではないでしょうか?

または、今後のために知っておきたい、というお気持ちかもしれません。今現在お困りの方はもちろんの事、いざという時のために今からできることもお伝えできますので、まずは無料相談をご利用ください。

この記事を書いた人

司法書士・行政書士

福池達也

司法書士試験に合格後、司法書士法人にて研鑽。

家族の相続時、金銭により人間関係が悪くなる辛さを身をもって経験し、よりご相談者に寄り添った仕事をするために独立。相続手続をまるごとお任せいただけるサービスを行っている。

関連する記事のご紹介

こちらの記事を読んだ方には、下記の記事もよく読まれています。ご一読ください。

札幌で相続にお困りならふくちたつや司法書士・行政書士事務所へ

| 名称 | 札幌相続遺言プラザ 運営:ふくちたつや司法書士・行政書士事務所 |

|---|---|

| 代表者 | 司法書士・行政書士 福池 達也(ふくち たつや) |

| 住所 | 〒060-0003 北海道札幌市中央区北三条西七丁目1-1SAKURA-N3 |

| 電話番号 | 011-206-4217 |

| FAX番号 | 011-351-5809 |

| 受付時間 | 9:00~18:00 |

| 定休日 | 土曜・日曜・祝日 |

| 主なサービス | 相続、生前対策(遺言、成年後見、信託)、離婚、会社設立 |

| URL | https://www.fukuchi-office.jp/ |

無料相談・お問合せはこちら

お気軽にお問合せください

営業時間:9:00〜18:00

休業日:土曜・日曜・祝日

時間外や土日でも電話に出られる場合は対応可能です。電話に出られなかった場合は、留守番電話になりますので、お名前とお電話番号を吹き込んでいただければこちらから折り返します。

折り返しの電話番号は、050-5527-2257となります。

アクセス・受付時間

住所

〒060-0003 北海道札幌市中央区北三条西七丁目1-1SAKURA-N3

アクセス

JR札幌駅西口から徒歩10分

地下鉄さっぽろ駅10番出口から徒歩7分

地下鉄西11丁目駅4番出口から徒歩12分

地下鉄大通駅から徒歩14分

市電西8丁目駅から徒歩9分

受付時間

9:00~18:00

定休日

土曜・日曜・祝日

※フォームからのお問合せは24時間受付しております。