運営:ふくちたつや司法書士・行政書士事務所

〒060-0003 北海道札幌市中央区北三条西七丁目1-1SAKURA-N3

(札幌市営地下鉄 さっぽろ駅10番出口から徒歩7分)

お気軽にお問合せください

定休日:土曜・日曜・祝日

NISAは相続できる?

手続きの流れと資産の扱い・税金の注意点を解説

この記事を読んでわかること

- NISA口座は相続できない理由と非課税枠の扱い

- NISAの資産が相続税の対象になる仕組み

- 含み益や相続後の運用益にかかる課税ルール

- 相続時の金融機関での手続きと必要書類

- 生前贈与を活用したNISAの節税対策

- 相続財産にNISAがあるか確認する方法

- 相続手続きの依頼先として司法書士が有効な理由

冒頭

こんにちは。【札幌相続遺言プラザ】ふくちたつや司法書士・行政書士事務所の福池達也です。

「NISAって相続できるの?」

「相続しても非課税枠を使える?」

NISA口座を保有していた家族が死亡した際は、金融機関で相続手続きを行います。

しかし、NISA口座には特殊な性質があるため、一般的な名義変更の手続きはできません。

資産の状況によっては想定外の税金がかかるなど、NISA相続の落とし穴にも注意が必要です。

本記事では、NISA口座の相続手続きや、生前にできる相続税対策をわかりやすく解説します。

目次

NISA(ニーサ)とは、資産を株式や投資信託などで運用した際、運用益(売却益や配当金)を非課税とする国の制度です。

通常、投資の運用益は税率20.315%の課税ですが、NISA口座内の投資であれば、税金はかかりません。

2024年1月には大きな制度改正があり、現在は旧NISAと新NISAに分かれています。

- 旧NISA(2023年まで)

- 新NISA(2024年1月以降)

NISAを相続する際は、制度改正前後の違いや、メリット・デメリットを理解しておきましょう。

旧NISA(2023年まで)

旧NISAとは、2014年1月にスタートし、2023年12月末に終了した少額投資非課税制度です。

制度開始当初は一般NISAのみでしたが、2018年1月以降はつみたてNISAもスタートしており、非課税保有限度額などに以下の違いがあります。

| 項目 | 一般NISA | つみたてNISA |

|---|---|---|

| 制度選択 | 併用不可 | |

| 非課税保有限度額 | 600万円 | 800万円 |

| 年間投資上限額 | 120万円 | 40万円 |

| 非課税保有期間 | 5年 | 20年 |

| 対象商品 | 株式・投資信託 | 投資信託(金融庁の指定銘柄) |

| 対象年齢 | 18歳以上 | |

| 新規買い付け | 2023年末まで | |

旧NISAで投資商品を購入した場合、購入年から非課税期間がスタートします。

2023年末までの購入であれば、一般NISAは最長2027年まで、つみたてNISAは最長2042年までの運用益が非課税です。

非課税期間が終了すると、株式や投資信託は課税口座に自動移管されます。

2024年1月1日以降、旧NISA口座は新NISA口座に切り替わりますが、2023年末までに購入した投資商品は移せません。

2023年末までに購入した投資商品については、新・旧のNISA口座で別枠管理されます。

新NISA(2024年1月以降)

新NISAは2024年1月からスタートしており、より長期な投資が可能となりました。

非課税保有期間を無期限にするなど、以下のような制度設計になっています。

| 項目 | 一般NISA | つみたてNISA |

|---|---|---|

| 制度選択 | 併用可 | |

| 非課税保有限度額 | 1,800万円(うち、成長投資枠は1,200万円) | |

| 年間投資上限額 | 240万円 | 120万円 |

| 非課税保有期間 | 無期限 | |

| 対象商品 | 上場株式、投資信託など | 金融庁基準を満たした投資信託 |

| 対象年齢 | 18歳以上 | |

| 新規買い付け | 2024年1月から無期限化 | |

成長投資枠とつみたて投資枠は併用できるため、最大360万円(240万円+120万円)の年間投資上限額を活用できます。

投資残高を売却した翌年であれば、非課税保有限度額の再利用も可能です。

さらに、非課税で得た利益を再投資すると、徐々に複利効果があらわれるため、長期投資のメリットを最大限に活かせます。

新NISAを早めにスタートしておけば、老後資金などの準備に活用できるでしょう。

NISAのメリット・デメリット

NISAには以下のメリット・デメリットがあるため、活用の際には十分な理解が必要です。

【NISAのメリット】

- 少額でも投資できる

- 運用益や配当金が一生涯非課税になる(新NISAの場合)

- 必要に応じて売却できる

- 確定申告が不要

【NISAのデメリット】

- 一人一口座しか開設できない

- 元本割れのリスクがある

- 投資商品の種類が限られる

- 損益通算や繰越控除ができない

新NISAは非課税保有期間に制限がなく、税金がかからないメリットを一生涯享受できます。

運用益や配当金には税金がかからないため、確定申告の必要もありません。

ただし、NISAには一人一口座のルールがあり、口座開設する金融機関も一つに限られます。

株式や投資信託には元本割れのリスクがあるため、長期運用や分散投資の考え方が必要です。

また、NISA口座で損失が発生しても、他の口座との損益通算や、繰越控除はできません。

運用益の非課税は大きなメリットですが、元本割れなどのリスクも考慮しておきましょう。

参照:NISAを知る|金融庁

NISAを相続する場合、知っておくべき注意点がいくつかあります。

- NISA口座は相続できない

- NISA口座の資産は相続税の課税対象になる

- NISAを相続する際には評価額計算が必要

- 相続発生時までの含み益は非課税になる

- 相続手続中に発生した運用益には課税される

相続人がNISA口座を承継できない理由など、詳しくは以下を参考にしてください。

NISA口座は相続できない

NISAは個人専用の非課税制度となるため、相続や譲渡の対象外です。

したがって、NISA口座の相続(名義変更)や、相続人が開設したNISA口座への移管はできません。

口座内の投資商品については、まず被相続人(亡くなられた方)名義の課税口座に払い出され、次に相続人名義の課税口座へ移管します。

また、株式や投資信託などを移管させた場合、相続人は被相続人の投資商品を新たに購入した形になります。

NISAを活用していた名義人が亡くなると、非課税の権利が消滅するので注意しましょう。

相続時には基本的に同一金融機関の口座開設が必要

相続人がNISA口座の投資商品を引き継ぐ場合、基本的には同一金融機関に課税口座を保有している必要があります。

相続が開始した時点で被相続人の新NISA口座は終了するため、相続人の新NISA口座へ直接引き継ぐことはできません。

口座内の資産は課税口座に払い出され、相続人の課税口座に移管します。

課税口座は特定口座と一般口座の2種類ですが、基本的には特定口座がおすすめです。

特定口座の開設時に「源泉徴収あり」を選択すると、確定申告が不要です。

すでに開設している口座が一般口座の場合、原則として特定口座への移管はできないので注意しましょう。

NISA口座の資産は相続税の課税対象になる

NISAを相続する際、口座内の資産は相続税の課税対象となります。

現金や不動産などを含め、相続財産の総額が以下の基礎控除を超えると、超えた部分に対して相続税がかかります。

相続税の基礎控除:3,000万円+(600万円×法定相続人の数)

1億円の財産を3人で相続する場合、基礎控除は4,800万円になるので、5,200万円(1億円-4,800万円)が相続税の課税対象です。

相続税の申告期限は「相続開始を知った日の翌日から10カ月以内」になっており、原則として期限後の申告は認められません。

遺産分割協議が難航している場合でも、申告期限の延長はないので注意しましょう。

NISAの資産は評価額計算が必要

NISA口座内の株式を相続する際は、評価額計算が必要です。

株式の評価方法には以下の4パターンがあり、もっとも価格が低くなるものを選択できます。

- 死亡日の終値

- 死亡日が属する月の毎日の終値の月平均額

- 死亡日が属する月の前月の毎日の終値の月平均額

- 死亡日が属する月の前々月の毎日の終値の月平均額

投資信託については、以下の計算方法で評価します。

投資信託の相続税評価額

1口当たりの基準価額×口数-源泉徴収税額-信託財産留保額と解約手数料

死亡日の株価は新聞やネットで確認できますが、前月や前々月の終値がわからないときは、証券会社に問い合わせてみましょう。

相続発生時までの含み益は非課税になる

NISA口座を保有していた家族が亡くなった場合、相続開始時までの含み益(値上がり分)は非課税です。

ただし、含み益は相続税の課税対象になるため、非課税扱いは所得税と住民税のみです。

相続税を計算する際は、含み益を漏らさないように注意しましょう。

相続手続中に発生した運用益には課税される

相続手続きの途中で発生した運用益や配当金については、所得税や住民税の課税対象です。

NISA口座の名義人が亡くなると、投資商品が課税口座に払い出されるため、非課税の扱いは受けられません。

相続手続きに時間がかかりそうな場合は、運用益や配当金の発生に注意が必要です。

亡くなった家族がNISA口座を保有していた場合、以下の流れで相続手続きを進めます。

- 【1】金融機関に名義人の死亡を連絡する

- 【2】遺言書の有無を確認する

- 【3】遺産分割協議(遺言書がない場合)

- 【4】相続手続きの必要書類を準備する

- 【5】金融機関で所定の手続きを行う

1~5までのステップを詳しく解説しますので、必要書類も参考にしてください。

【1】金融機関に名義人の死亡を連絡する

NISA口座の名義人が亡くなったときは、まず口座開設している金融機関に連絡します。

各金融機関は専用ダイヤルを設置している場合が多く、電話で手続きの流れや必要書類を教えてもらえます。

電話連絡の際に「残高証明書」を請求すると、請求用紙が郵送されるので、できるだけ早めに返送してください。

NISA口座の残高証明書があれば、株式の銘柄や保有数量、取得価格(単価)などがわかります。

【2】遺言書の有無を確認する

金融機関に連絡したら、次は遺言書の有無を確認しましょう。

遺言書にNISAの相続人が記載されていれば、遺言内容に従って相続する必要があります。

また、被相続人が自筆証書遺言を残しており、法務局の保管制度を利用していなかった場合は、家庭裁判所の検認が必要です。

家庭裁判所の検認が終わると、「検認済証」が発行されるので、NISAの相続手続きなどに使えます。

ただし、検認を受ける前に遺言書を開封すると、5万円以下の過料となる恐れがあるので要注意です。

【3】遺産分割協議(遺言書がない場合)

被相続人が遺言書を残していなかった場合は、遺産分割協議でNISAの相続人を決定します。

遺産分割協議は法定相続人全員の参加が必要となるため、被相続人の戸籍を出生から死亡まで辿り、相続権がある人を確定させましょう。

誰が何を相続するのか決まったら、全員の署名捺印がある遺産分割協議書を作成します。

印鑑の種類は特に決まっていませんが、実印を押印し、印鑑証明書を添付すると、本人が合意した旨を証明できます。

【4】相続手続きの必要書類を準備する

NISAを相続する場合、一般的には以下の書類が必要です。

- 上場株式等移管依頼書

- 非課税口座開設者死亡届出書

- 遺言書または遺産分割協議書

- 被相続人の出生から死亡まで連続している戸籍謄本

- 相続人全員の戸籍謄本(現在戸籍)

- 相続人全員の印鑑証明書(遺産分割協議書を提出する場合)

- 委任状(司法書士などに相続手続きを依頼する場合)

上場株式等移管依頼書や、課税口座開設者死亡届出書の書き方がわからないときは、必ず金融機関に確認しましょう。

必用書類に不備や漏れがあると、金融機関から差し戻されるため、相続手続きが停滞します。

金融機関で所定の手続きを行う

NISA相続の必要書類が揃ったら、銀行や証券会社で所定の手続きを行います。

各書類に不備や漏れがなければ、2~3週間程度で相続人名義の口座に投資商品が移管されます。

投資商品の移管が完了すると、一般的には完了通知や残高証明書が郵送されるので、NISAの相続手続きは終了です。

NISAの資産が高額になると、相続税対策が必要です。

死亡後の相続税対策は限られてしますため、元気なうちに生前贈与を検討してみましょう。

- 生前贈与の活用

- 生前贈与の節税効果

生前贈与の活用方法や、節税効果の具体例は以下を参考にしてください。

生前贈与の活用

生前贈与には年間110万円の基礎控除があるため、上手に活用すると相続税対策になります。

たとえば、「家族3人×110万円ずつの贈与」を5年間続けると、相続財産が1,650万円減少します。

相続税は累進課税方式になっており、財産の額に応じて税率が上がるため、生前贈与は相続税対策に有効です。

また、相続税の基礎控除以下まで財産を圧縮できれば、非課税相続も可能です。

財産を受け取った家族には贈与税がかからず、NISA口座で110万円を運用すると、資産形成にも役立ちます。

NISAの資産を含め、相続財産が高額になる場合は、早めに生前贈与をスタートしてみましょう。

生前贈与の節税効果

生前贈与にどの程度の節税効果があるのか、具体例で検証してみます。

例:

相続財産が1億円あり、相続人が3人いる場合

相続税の課税対象は5,200万円(1億円-基礎控除4,800万円)

生前贈与しないまま死亡すると、約630万円の相続税がかかります。

一方、「家族3人×110万円ずつの贈与」を10年間続けた場合、相続税の課税対象は1,900万円(1億円-基礎控除4,800万円-贈与額3,300万円)です。

相続開始前7年間の贈与は相続財産に加算される

相続開始前7年間に贈与を行った場合、贈与した額を相続財産に加算します。

本来、贈与した財産は相続財産から外れますが、相続開始前7年間の贈与であれば、相続財産とみなされます。

従来制度では加算する期間が3年だったところ、2023年の税制改正により、2024年1月1日から7年ルールに変更されました。

生前贈与のスタートが遅くなると、相続時の節税効果が薄れてしまいます。

相続税対策に生前贈与を活用する際は、少しでも早い時期にスタートしておきましょう。

孫は基本的に生前贈与加算の対象外

孫に贈与した場合は、相続開始前7年間であっても、生前贈与加算の対象外です。

生前贈与加算は法定相続人が対象となるため、孫への贈与には適用されません。

孫が18歳以上の成年に達していれば、NISA口座を活用した資産形成も可能です。

ただし、孫が以下の条件に該当すると、生前贈与加算の対象となります。

- 遺言書で孫に財産を渡す場合

- 孫と養子縁組している場合

- 孫が代襲相続人になった場合

- 相続時精算課税制度で孫に贈与した場合

相続時精算課税制度は2,500万円まで非課税贈与できますが、贈与した額のすべてを相続財産に加算しなければなりません。

さらに、孫には相続税の2割加算が適用されるため、納税額が1.2倍になります。

生前贈与には思わぬ落とし穴があるので、いつ・誰に贈与するとよいのか、入念な検討が必要です。

贈与の際には必ず贈与契約書を作成する

家族に生前贈与する際は、必ず贈与契約書を作成しましょう。

生前贈与は相続税と関係しており、税務調査の対象になる可能性があります。

贈与とみなされなかった財産がある場合、相続財産に加算しなければならないため、相続税の負担が重くなります。

贈与契約書があれば、「財産を渡す・財産を受け取る」の合意を証明できるので、税務調査対策に効果的です。

NISAの相続は特殊な手続きになるため、さまざまな疑問が生じます。

- 相続財産にNISAがあるかどうかわからないときは?

- 相続後に売却したNISAの資産には所得税がかかる?

- NISAの相続手続きは専門家に依頼すべき?

それぞれ以下の解決策があるので、困ったときの参考にしてください。

相続財産にNISA口座があるかどうかわからないときは?

NISA口座があるのかわからないときは、以下の方法で確認できます。

- 取引残高報告書を探す

- パソコンやスマートフォンのメールを調べる

- 被相続人の取引金融機関に問い合わせる

- 証券保管振替機構(ほふり)に開示請求する

- 税務署でNISA口座の有無を確認する

被相続人がNISA口座を開設していた場合、四半期ごとに取引残高報告書が郵送されます。

取引残高報告書があれば、どの金融機関にNISA口座のあるのか特定可能です。

郵便物が見当たらない場合は、パソコンやスマートフォンのメール・アプリも調べてみましょう。

また、証券保管振替機構(ほふり)に登録済加入者情報を開示請求すると、NISA口座を開設している金融機関名がわかります。

管轄税務署にもNISA口座を照会できるので、口座の有無や、金融取引業者(投資信託の運用会社など)を調べたいときに利用してみましょう。

相続後に売却したNISAの資産には所得税がかかる?

相続したNISAの資産を売却した場合、売却益に対して所得税と住民税がかかります。

NISA口座の名義人が死亡すると、口座内の資産は相続人の課税口座に移されるため、非課税のメリットは受けられません。

また、相続後にNISAの株式を売却する際は、株価に注意が必要です。

たとえば、被相続人が200万円分の株式を購入し、死亡した時点で100万円の評価に下がったとします。

相続人は100万円で株式を取得しますが、売却時の株価が220万円に上がっていると、差額の120万円に課税されます。

NISAの相続手続きは専門家に依頼すべき?

NISAの相続手続きに対応できないときは、専門家にサポートしてもらいましょう。

弁護士や司法書士など、各士業は相続を専門としている場合があり、以下の業務を依頼できます。

| 各士業 | 主な取扱業務 |

|---|---|

| 弁護士 | 遺産分割調停や訴訟の提起 |

| 司法書士 | 相続登記や預金口座・証券口座などの名義変更 |

| 税理士 | 相続税評価額の計算や相続税申告 |

| 行政書士 | 車や株式などの名義変更 |

弁護士はさまざまな業務に対応できますが、一般的には紛争解決がメインです。

司法書士には相続登記を依頼できるので、NISAの相続だけではなく、不動産の名義変更もスムーズです。

相続税の計算や、相続税申告書の作成に困ったときは、税理士に依頼してみましょう。

行政書士は役場関係の手続きを専門としており、戸籍謄本の取得や、古い戸籍の読み解きなども依頼できます。

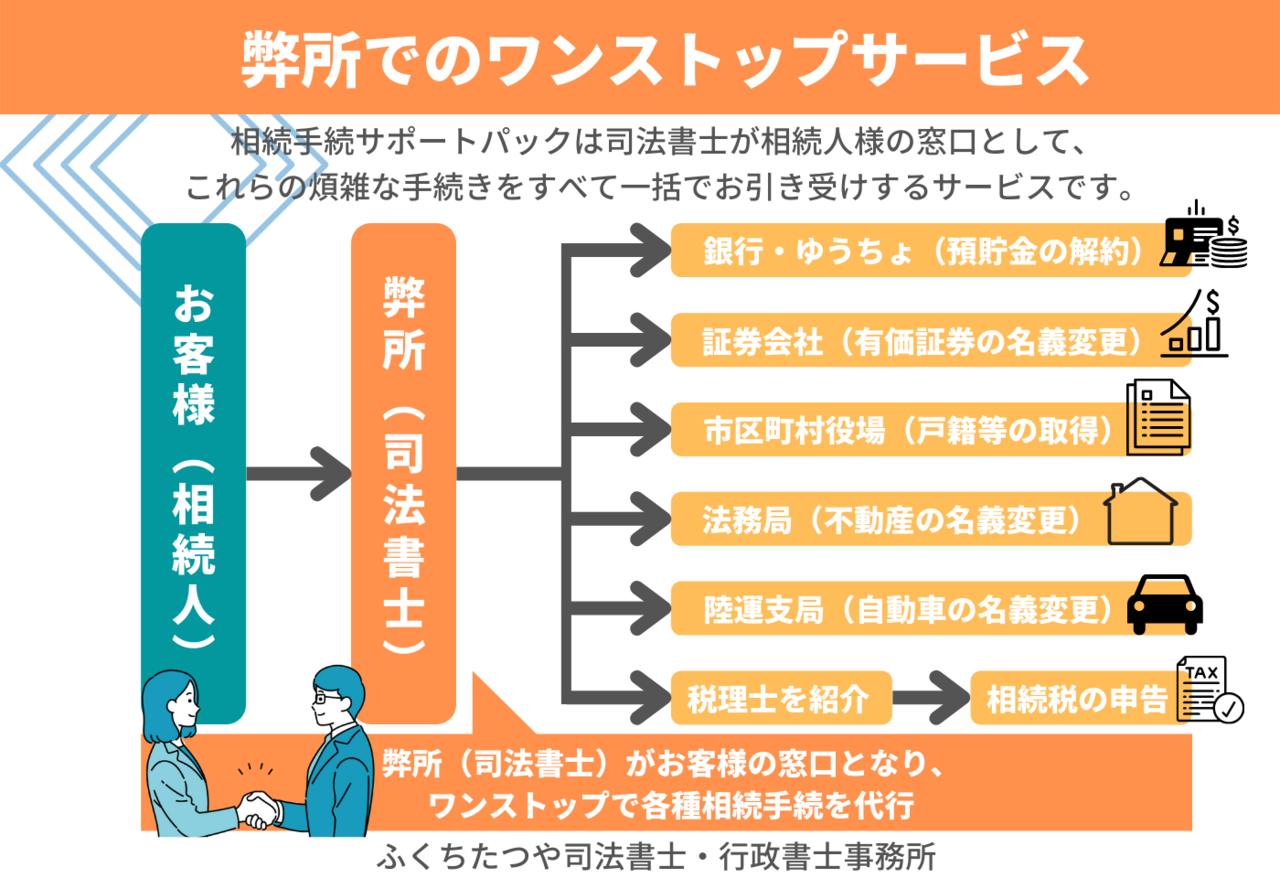

相続手続きは非常に複雑で時間がかかる手続きです。また仕事や家事で忙しい合間に手続きをするのはとても労力がいることです。

- 自分で手続きしようとしたが挫折した…

- 予期せぬ相続人が現れた…

- 相続人の一人が認知症で困っている…

- 故人の財産を全部把握できない…

など「どうしたらいいか分からない」という事態に陥りやすいのが相続手続きです。

率直に言わせていただくと、これらは初めてやる方にはとても大変な作業です。

時間も手間もかかります。相続人が知らない預貯金や不動産を調査しなければ数年後に困った事態が発生することが多くあります。

面倒で複雑な相続手続き

経験豊富な司法書士のお任せください

そんな面倒で複雑な相続手続きを相続の専門家である司法書士が、一括してお引き受けするサービスです。相続人調査(戸籍収集)や遺産分割協議書の作成、預金口座や不動産の名義変更などの相続手続きをまとめて代行いたします。

相続発生後、早めに手続きを行わないと相続関係が複雑化したり、他の相続人と揉め事になったり、環境の変化などにより、手続きが難しくなってしまう恐れがあります。そのため相続が発生したらなるべく早いうちから相続手続を開始することをお勧めしております。

「こういう場合はどうすればいいの?」「困ったことが起きてしまった」というご相談を無料で受けております。何をすればいいか分からない。どう進めていいか分からない。生き別れの相続人がいるはず。などでもご不安なことがあれば、まずは無料相談をご利用ください。

依頼する、依頼しないは、無料相談後にお決めいただけます。もちろん守秘義務もございますし、無料相談後しつこく営業の連絡をすることもありません。

ここまで読まれた方は、きっと相続手続きで分からないことがあり、どうすればいいか気になっているのではないでしょうか?

または、今後のために知っておきたい、というお気持ちかもしれません。今現在お困りの方はもちろんの事、いざという時のために今からできることもお伝えできますので、まずは無料相談をご利用ください。

この記事を書いた人

司法書士・行政書士

福池達也

司法書士試験に合格後、司法書士法人にて研鑽。

家族の相続時、金銭により人間関係が悪くなる辛さを身をもって経験し、よりご相談者に寄り添った仕事をするために独立。相続手続をまるごとお任せいただけるサービスを行っている。

関連する記事のご紹介

こちらの記事を読んだ方には、下記の記事もよく読まれています。ご一読ください。

札幌で相続にお困りならふくちたつや司法書士・行政書士事務所へ

| 名称 | 札幌相続遺言プラザ 運営:ふくちたつや司法書士・行政書士事務所 |

|---|---|

| 代表者 | 司法書士・行政書士 福池 達也(ふくち たつや) |

| 住所 | 〒060-0003 北海道札幌市中央区北三条西七丁目1-1SAKURA-N3 |

| 電話番号 | 011-206-4217 |

| FAX番号 | 011-351-5809 |

| 受付時間 | 9:00~18:00 |

| 定休日 | 土曜・日曜・祝日 |

| 主なサービス | 相続、生前対策(遺言、成年後見、信託)、離婚、会社設立 |

| URL | https://www.fukuchi-office.jp/ |

無料相談・お問合せはこちら

お気軽にお問合せください

営業時間:9:00〜18:00

休業日:土曜・日曜・祝日

時間外や土日でも電話に出られる場合は対応可能です。電話に出られなかった場合は、留守番電話になりますので、お名前とお電話番号を吹き込んでいただければこちらから折り返します。

折り返しの電話番号は、050-5527-2257となります。

アクセス・受付時間

住所

〒060-0003 北海道札幌市中央区北三条西七丁目1-1SAKURA-N3

アクセス

JR札幌駅西口から徒歩10分

地下鉄さっぽろ駅10番出口から徒歩7分

地下鉄西11丁目駅4番出口から徒歩12分

地下鉄大通駅から徒歩14分

市電西8丁目駅から徒歩9分

受付時間

9:00~18:00

定休日

土曜・日曜・祝日

※フォームからのお問合せは24時間受付しております。