運営:ふくちたつや司法書士・行政書士事務所

〒060-0003 北海道札幌市中央区北三条西七丁目1-1SAKURA-N3

(札幌市営地下鉄 さっぽろ駅10番出口から徒歩7分)

お気軽にお問合せください

定休日:土曜・日曜・祝日

不動産を共有名義で相続する

メリット・デメリットとは

リスクや対処法も解説

冒頭

不動産の共有名義での相続には、疑問や不安がつきものです。一見すると魅力的なメリットがありながら、実際は単純ではないさまざまな課題が潜んでいることもしばしばです。

「共有名義人が亡くなった後、相続した不動産をどのように処理すれば良いのだろう?」

「共有名義による不動産相続にはどのようなデメリットがあるの?」

このような悩みを抱えておられる方もおられるでしょう。

本記事では、不動産を共有名義で相続するメリット・デメリットや、リスクとその対処法について解説します。

目次

共有名義による不動産の相続は、複数の相続人にとってメリットがありますが、相続が発生して初めて理解する人の方が多いものです。主なメリットは次のとおりです。

ここでは、共有名義で不動産を相続するメリットについて解説します。

将来得られる収益を相続人間で公平に分け合える点は、不動産を共有名義で相続する大きな魅力の一つです。特に収益不動産の場合、賃貸収入が発生するため、その収益を所有者全員で持分に応じて分配することが可能です。

また、単独では難しくても、収益不動産を共有相続人で負担を手分けして適切に管理すれば、賃貸市場の変動に応じて安定した収入源を確保することもできるでしょう。

通常、不動産の名義変更には登録免許税などの費用がかかりますが、不動産を共有名義で相続する場合、所有権の移転登記を行う必要はありません。

手続きに伴う費用や時間の節約ができ、相続人は手続きの煩雑さを避けつつ、速やかに不動産の利用や管理を開始できます。

また、特に相続人間の意見の一致がある場合、特にこの恩恵にあずかることができ、相続はスムーズです。将来的に共有名義の不動産を売却や再分配する際も、その時点で必要な手続きを行えばよいため、柔軟な対応が可能です。

共有名義で不動産を相続すると、住宅ローン控除の適用を共有名義人それぞれが受けられます。各相続人が独立して税制上の優遇を享受できるため、経済的な負担を軽減する大きなメリットと言えるでしょう。

例えば、共有名義の家を購入し、それぞれがローンを組んだ場合、住宅ローン控除をそれぞれが受けられるため、全体として大きな節税効果が期待できます。

住宅ローン控除は所得税や住民税の減税に直結するため、特に大きな財産を相続する際には手続きが煩雑なため、住宅ローン控除の適用条件や方法について事前に専門家のアドバイスを受けるとよいでしょう。

不動産を共有名義で相続した場合、売却時には居住用財産の3,000万円特別控除が共有名義人それぞれに適用される可能性があります。これは、通常の売却時の税金控除とは異なり共有名義人それぞれが独立して控除を受けられるため、大幅な税金の節約が見込めるものです。

例えば、共有名義人が2人いる場合、最大で6,000万円までの控除が受けられ、相続した不動産の売却に際してより多くの手取りが確保できる可能性があります。

不動産の売却計画を立てる際には、この特別控除を活用して税負担を軽減しない手はありません。

参照:No.3302 マイホームを売ったときの特例|国税庁

共有名義で不動産を相続すると、個別に相続登記を行う必要がないため手続きが簡略化されます。これは、例えば、遺産分割協議書の作成や、相続登記に必要な書類の準備といった手間が大幅に軽減され、相続に伴うさまざまな煩雑な手続きを避けることができる大きな利点です。

また、もし相続人間の関係性が良好であるなら、共有名義によって不動産の管理や利用に関する決定がスムーズに行えるため、相続人それぞれの管理負担を減らすことにもつながります。

共有名義での不動産の相続には、控除や手続きの利便性などのメリットがありますが、将来思わぬトラブルを引き起こしかねないデメリットが存在します。以下を確認しましょう。

ここでは、共有名義で不動産を相続した際に直面する主なデメリットについて解説します。

不動産を共有名義で相続すると、固定資産税や管理費などの費用の分担についても、問題が生じやすいです。共有名義である場合、これらの費用は理論上は共有名義人の持分に応じて分担されるべきですが、実際にはスムーズに分担されないケースも多く見られます。

特に、共有名義人間で連絡が取りにくい、または関係が良好でない場合には、一部の共有名義人が費用を負担し続けるという現実があります。長期間にわたって不公平な負担を強いられたことがきっかけで、共有名義人間のトラブルの原因となることもあります。

特に管理が煩雑な不動産や市場価値の低い不動産では、負担ばかりが目立ち、トラブルの火種となりやすいです。

不動産を共有名義で相続すると、固定資産税や管理費などの費用の分担についても、問題が生じやすいです。共有名義である場合、これらの費用は理論上は共有名義人の持分に応じて分担されるべきですが、実際にはスムーズに分担されないケースも多く見られます。

特に、共有名義人間で連絡が取りにくい、または関係が良好でない場合には、一部の共有名義人が費用を負担し続けるという現実があります。長期間にわたって不公平な負担を強いられたことがきっかけで、共有名義人間のトラブルの原因となることもあります。

特に管理が煩雑な不動産や市場価値の低い不動産では、負担ばかりが目立ち、トラブルの火種となりやすいです。

遺産分割協議がスムーズにまとまりにくいことも、共有名義で不動産を相続する大きなデメリットです。特に、相続人が複数いる場合、それぞれの相続人が異なる利害や意向を持っていることが多く、遺産分割協議を難航させる主要因となります。

特に、不動産の価値が高い場合や、相続人間に明確な合意形成が難しい場合には、遺産分割協議が長期化し、場合によっては裁判所への申し立てを余儀なくされるケースもあります。

共有名義で相続したばかりに、相続人間の関係を悪化させるだけでなく、相続に伴う精神的、時間的、財政的負担が増大してしまうわけです。

不動産を共有名義で相続すると、権利関係が複雑化する傾向が強いです。特に、共有名義人が亡くなった場合、その共有名義人の持分は新たな相続人に引き継がれることになり、結果的に共有名義人の数が増え、権利関係がますます複雑化します。

共有名義によって相続した不動産の相続人が次々に増えていくと、不動産の管理や将来的な売却、さらには新たな相続が発生した際の遺産分割は困難にするだけでなく、不動産の有効活用を阻害する要因ともなり得ます。

また、共有名義人間で意見の不一致が生じた場合には、単純な問題であっても解決に至るまでに多大な時間と労力を要することになります。

共有名義での不動産相続は、一見すると所有権の公平な分配・分割によるリスク分散のメリットがありそうですが、以下のような問題を抱えています。

ここでは、共有名義にすることで生じ得るリスクについて解説します。

不動産を共有名義で持つ場合、共有名義人の一部と連絡が取れなくなるリスクがあることを念頭に置いておきましょう。これは、不動産の売却や改修、管理決定など、共有名義人全員の合意が必要な場合に大きなリスクです。

例えば、共有名義人の一人が海外に転居した後、連絡が途絶えてしまったケースや、単純に連絡先が変わってしまい、連絡が取れなくなる事例があります。

連絡が取れない共有名義人がいると、必要な決定を下すための合意形成が遅れたり、場合によっては裁判所に申し立てるなどの法的措置が必要となります。

共有名義人として相続する場合は、共有名義人と連絡が突然途絶え、共有不動産の運用に予期せぬ損害をもたらすリスクがある点を理解しておきましょう。

共有名義の不動産において、共有名義人間で連絡が取れなくなると、所有者不明の土地が増えるリスクがあります。特に、相続が複数回繰り返されると、共有名義人の数が増え、それぞれの所有権割合が小さくなり、結果的に所有者が特定できない土地が生じかねません。

所有者不明土地は、土地の有効活用を妨げるだけでなく、公共事業の進行にも障害となることがあり、現在、日本全国で総計で九州の土地面積より広いと推計され、問題視されています。

参照:所有者不明土地の実態把握の状況について|国土交通省

共有名義の不動産においては、共有名義人の一人が不動産を実質的に独占してしまうリスクも存在します。特に、共有名義人の一人が単独で住んでいる、または事業を行っている場合、他の共有名義人の利益を侵害する可能性も否定できません。

共有名義人の一人による独占使用は、他の共有名義人との間で利用方法や利益分配に関するトラブルの原因です。共有名義人間で合意が形成できない場合、裁判所による介入が必要となるため、時間と費用の両面で負担が強いられることになるでしょう。

共有名義の不動産では、固定資産税や管理費用などの負担割合を巡って共有名義人間で意見が分かれることがあります。共有名義人の中には、不動産の利用頻度や維持に対する貢献度に応じて、負担割合を調整すべきだと考える人もいます。

しかし、このような調整は共有名義人全員の合意が必要となるため、合意形成の過程でトラブルになりやすいです。また、特定の共有名義人が費用負担を拒否した場合、他の共有名義人がその分を負担することになり、不公平感が生じてしまいます。

税金や管理費用の分担の調整が簡単でない点は、重々承知しておいてください。

共有名義の不動産を売却する際には、共有名義人全員の合意が必要です。共有名義人の中には、売却条件や価格に異なる意見を持つ人がいる可能性が高く、全員の合意を形成するまでに時間がかかることも稀ではありません。

また、共有名義人全員の署名が必要な契約書の準備や、音信不通の共有名義人を探し出す作業など、売却に際して発生する手間も多いです。共有名義の不動産の売却は、一般的な不動産の売却に比べて手間と時間がかかるため、売却プロセスの難易度は高いと言えます。

共有名義で不動産を相続した後、所有する不動産の管理や納税するなど、共有名義人にはさまざまな役割がありますが、中でも特に負担が大きいのは、共有名義人が死去した後の複雑な手続きではないでしょうか?以下の流れを確認しましょう。

ここでは、不動産の共有名義人が亡くなった時の手続きの流れを解説します。

不動産を共有名義で相続する際は、まず故人が遺言書を残していないか確認しましょう。遺言書がある場合、遺言の内容にしたがって相続手続きを進めなければなりません。

遺言書には、故人の最終意志が記されており、不動産を含む資産の分配に関する具体的な指示が含まれていることがあります。自筆証書遺言の場合は、家庭裁判所での検認手続きが必要になる場合があるので、早急に確認しましょう。

遺言書が存在しない場合、相続人間での遺産分割協議が中心となりますが、遺言書がある場合は、遺言に従うことが原則です。

共有名義人が亡くなった後、不動産の相続手続きを進めるためには、まず相続人を確定させる必要があります。

相続人は、故人の直系血族、配偶者、兄弟姉妹など、法律で定められた順番によって決まります。また、相続人の特定のためには、故人の戸籍謄本や除籍謄本などによる、家族構成や親族関係の正確な把握が必要です。

相続人が全員で合意に至ることが望ましいですが、合意に至らない場合は、裁判所による調停や審判が必要になることもあります。

共有名義の不動産を相続する際には、不動産以外の財産も含めた故人の全財産の確認が必要です。不動産の価値を正しく評価し、その他の財産と合わせた遺産全体の価値を正確に把握することで、公平な遺産分割が目指されます。

不動産の価値評価には、固定資産税評価額や市場価値が参考にされることが多く、故人名義の預金口座や株式など、流動資産の確認も同時に行われます。

遺産分割協議は相続人全員の合意が必要です。亡くなった方の財産をどのように分けるかを決める大切なプロセスであるため、まず、相続人全員が集まり、各自の希望を明確にし合意形成を目指します。

遺産分割協議では、不動産だけでなく、預金や株式などの財産も話し合いの対象になり、相続人間で意見が一致しない場合は、家庭裁判所に調停を申し立てることも可能です。

遺産分割協議は、公正証書遺言がある場合でも重要で、遺言の内容と異なる分割を相続人全員が望む場合には、その内容に基づいて遺産分割協議を進めるとよいでしょう。

相続税の申告と納付は、相続発生を知った日から10ヶ月以内に行う必要があります。

相続税の計算には、不動産の市場価値や預金の額などを含めた相続財産の評価が必要です。

相続税の申告には、専門的な知識が求められるため、税理士のアドバイスを受けることをおすすめします。

相続税が確定したら、指定された期間内に納税しましょう。また、相続登記は、不動産の所有権移転を法的に確定させるために必要な手続きですので、早めに行いましょう。

2024年4月からは相続登記が義務化され、不動産を相続したことを知った時から3年以内に行わなければならなくなったので、法改正にも十分注意してください。

参照:No.4205 相続税の申告と納税|国税庁

参照:令和3年民法・不動産登記法改正、相続土地国庫帰属法のポイント|法務省民事局

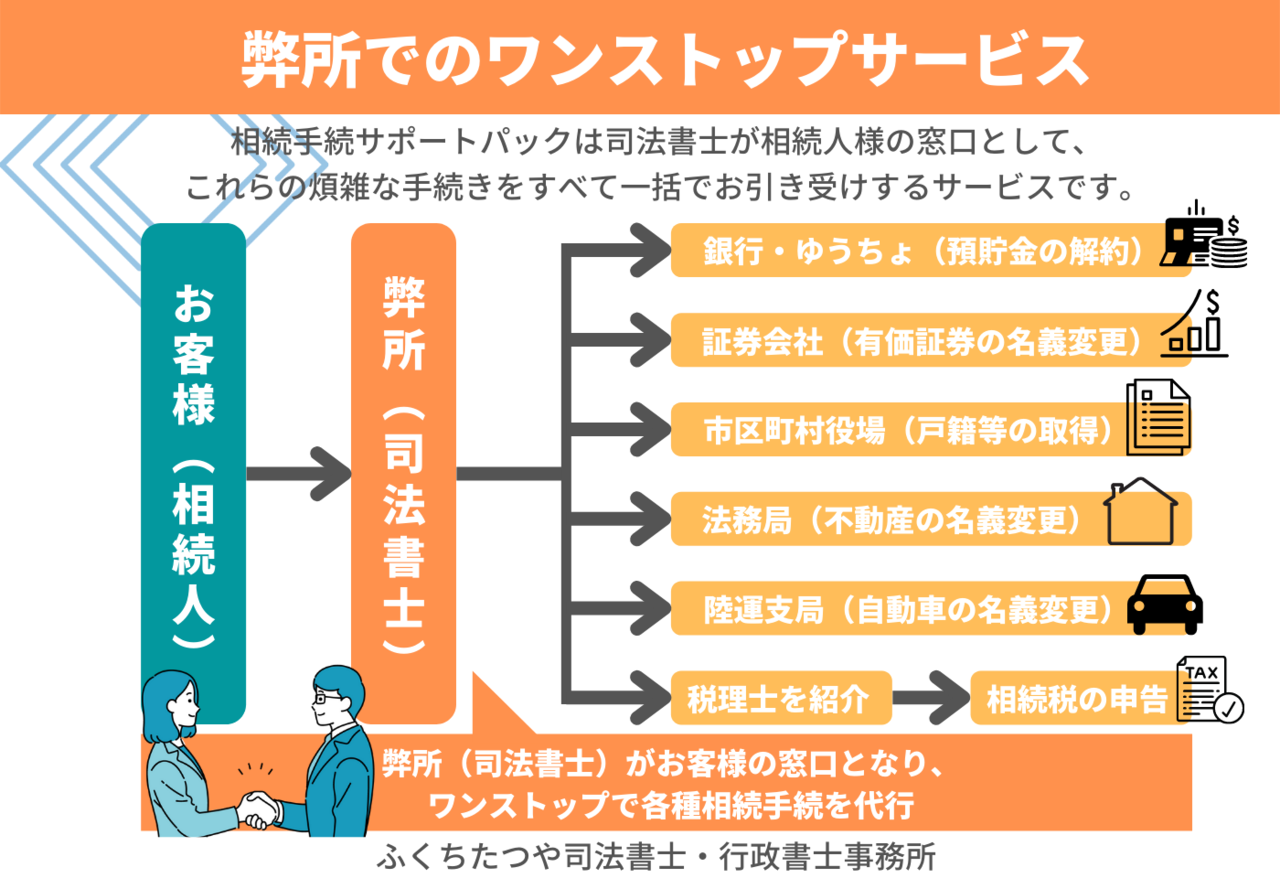

相続手続きは非常に複雑で時間がかかる手続きです。また仕事や家事で忙しい合間に手続きをするのはとても労力がいることです。

- 自分で手続きしようとしたが挫折した…

- 予期せぬ相続人が現れた…

- 相続人の一人が認知症で困っている…

- 故人の財産を全部把握できない…

など「どうしたらいいか分からない」という事態に陥りやすいのが相続手続きです。

率直に言わせていただくと、これらは初めてやる方にはとても大変な作業です。

時間も手間もかかります。相続人が知らない預貯金や不動産を調査しなければ数年後に困った事態が発生することが多くあります。

面倒で複雑な相続手続き

経験豊富な司法書士のお任せください

そんな面倒で複雑な相続手続きを相続の専門家である司法書士が、一括してお引き受けするサービスです。相続人調査(戸籍収集)や遺産分割協議書の作成、預金口座や不動産の名義変更などの相続手続きをまとめて代行いたします。

相続発生後、早めに手続きを行わないと相続関係が複雑化したり、他の相続人と揉め事になったり、環境の変化などにより、手続きが難しくなってしまう恐れがあります。そのため相続が発生したらなるべく早いうちから相続手続を開始することをお勧めしております。

「こういう場合はどうすればいいの?」「困ったことが起きてしまった」というご相談を無料で受けております。何をすればいいか分からない。どう進めていいか分からない。生き別れの相続人がいるはず。などでもご不安なことがあれば、まずは無料相談をご利用ください。

依頼する、依頼しないは、無料相談後にお決めいただけます。もちろん守秘義務もございますし、無料相談後しつこく営業の連絡をすることもありません。

ここまで読まれた方は、きっと相続手続きで分からないことがあり、どうすればいいか気になっているのではないでしょうか?

または、今後のために知っておきたい、というお気持ちかもしれません。今現在お困りの方はもちろんの事、いざという時のために今からできることもお伝えできますので、まずは無料相談をご利用ください。

この記事を書いた人

司法書士・行政書士

福池達也

司法書士試験に合格後、司法書士法人にて研鑽。

家族の相続時、金銭により人間関係が悪くなる辛さを身をもって経験し、よりご相談者に寄り添った仕事をするために独立。相続手続をまるごとお任せいただけるサービスを行っている。

関連する記事のご紹介

こちらの記事を読んだ方には、下記の記事もよく読まれています。ご一読ください。

札幌で相続にお困りならふくちたつや司法書士・行政書士事務所へ

| 名称 | 札幌相続遺言プラザ 運営:ふくちたつや司法書士・行政書士事務所 |

|---|---|

| 代表者 | 司法書士・行政書士 福池 達也(ふくち たつや) |

| 住所 | 〒060-0003 北海道札幌市中央区北三条西七丁目1-1SAKURA-N3 |

| 電話番号 | 011-206-4217 |

| FAX番号 | 011-351-5809 |

| 受付時間 | 9:00~18:00 |

| 定休日 | 土曜・日曜・祝日 |

| 主なサービス | 相続、生前対策(遺言、成年後見、信託)、離婚、会社設立 |

| URL | https://www.fukuchi-office.jp/ |

無料相談・お問合せはこちら

お気軽にお問合せください

営業時間:9:00〜18:00

休業日:土曜・日曜・祝日

時間外や土日でも電話に出られる場合は対応可能です。電話に出られなかった場合は、留守番電話になりますので、お名前とお電話番号を吹き込んでいただければこちらから折り返します。

折り返しの電話番号は、050-5527-2257となります。

アクセス・受付時間

住所

〒060-0003 北海道札幌市中央区北三条西七丁目1-1SAKURA-N3

アクセス

JR札幌駅西口から徒歩10分

地下鉄さっぽろ駅10番出口から徒歩7分

地下鉄西11丁目駅4番出口から徒歩12分

地下鉄大通駅から徒歩14分

市電西8丁目駅から徒歩9分

受付時間

9:00~18:00

定休日

土曜・日曜・祝日

※フォームからのお問合せは24時間受付しております。