運営:ふくちたつや司法書士・行政書士事務所

〒060-0003 北海道札幌市中央区北三条西七丁目1-1SAKURA-N3

(札幌市営地下鉄 さっぽろ駅10番出口から徒歩7分)

お気軽にお問合せください

定休日:土曜・日曜・祝日

事業承継で株を相続する際の注意点とは?

事業承継税制の特例も解説

冒頭

こんにちは。【札幌相続遺言プラザ】ふくちたつや司法書士・行政書士事務所の福池達也です。

親族に株式を譲渡して引退する引退を検討する際、遺言書を作成するだけで完結すると考える中小企業の経営者も一定数おられます。

ところが、事業承継と相続のプロセスを適切に理解して計画的に進めなければ、後々大きな問題が発生しかねません。

ここでは、非上場の家族経営企業における事業承継と相続について、特に親族に株を渡す場合を解説します。

目次

事業承継も一般的な相続も共に財産の引き継ぎで株式を受け継ぐ場合があり、親族に非上場株式を渡す場合は特に、単純な財産の分配と事業承継が混同されがちです。

以下の点で大きく異なります。

- 目的と対象

- 計画・準備のしやすさ

- 法的・税務の手続き

ここでは、事業承継と一般的な相続の違いを解説します。

目的と対象

事業承継の主な目的は、企業や事業の継続と発展を次世代に引き継ぐことで、経営権や所有権、企業の理念やビジョンを含む広範囲な要素が対象です。

一方、一般的な相続の目的は、個人の財産を法定相続人に公平に分配することで、不動産や現金、株式、動産などの個人的な資産が主な対象です。遺言がある場合、その指示に基づいて財産が分配されます。

また、事業承継では、後継者が経営者としてのスキルを持ち、企業の成長を維持することが求められるのに対し、一般的な相続では財産の公平な分配が重視されます。

さらに、事業承継には企業全体の将来を見据えた長期的な視点が求められますが、相続は個人の財産管理が中心です。

このように、事業承継と一般的な相続は目的と対象の範囲が大きく異なるため、特に、株式の相続による事業承継と、財産の分配に関して混同しないように注意が必要です。

計画・準備のしやすさ

事業承継と一般的な相続は、長期的な計画や準備においても違いがあります。

事業承継には適切な後継者の選定・育成プロセスには時間がかかり、多くの場合、後継者が経営に必要なスキルを身につけるまでに数年単位の教育と経験が必要です。

また、経営の引き継ぎのタイミングや、従業員や取引先への周知も計画的でなければなりません。

さらに、資産や財務状況の整理も欠かすことはできず、事業の継続のためには、十分な事業承継計画が必要です。

一方、一般的な相続は予測が難しく、計画的な準備が困難な場合が多いです。

ただ、生前の遺言書の作成や生前贈与によって相続発生後の手続きがスムーズに進むように、財産の整理や相続人間の合意形成を事前に進めておくこともできます。

このように、事業承継と一般的な相続では計画や準備のしやすさが異なり、それぞれに計画的な対応が必要です。

法的・税務の手続き

事業承継には、企業の形態や所有権の構造に応じた複雑な法的手続きが伴い、株式会社の場合、株式の譲渡や増資、減資などの手続きが必要です。

これに加えて、事業譲渡や合併、分割などの手続きがある場合、手続きはさらに専門的で複雑になるため、弁護士や税理士、公認会計士などの専門家の支援が不可欠です。

また、株式の譲渡に伴う贈与税や相続税の問題も避けて通れません。

一方、相続は民法に基づいて行われ、法定相続人が定められた割合で財産を受け取る権利を持ち、遺言書がある場合はそれに従い、ない場合は法定相続分に基づいて遺産分割協議が行われます。

相続人間での遺産分割協議が難航することもありますが、相続手続きは事業承継と比べればシンプルです。

そもそも事業承継とは何か、どのように行われるかなど、以下を確認しましょう。

- 事業承継とは株式の譲渡による経営権の引き継ぎ

- かつては親族内承継が主流だった

- 親族・従業員以外の外部承継が増えている

ここでは、事業承継の基本事項と背景について解説します。

事業承継とは株式の譲渡による経営権の引き継ぎ

事業承継とは経営権や知的財産の引き継ぎを意味しますが、実質的には株式の譲渡によって行われます。また、経営権を名実ともに後継者に引き継ぐためには、後継者による株式の過半数の保有が必須です。

株式の承継は、具体的には譲渡、売買、相続などの方法で行われますが、いずれの方法でも株の取得資金や税金の問題が絡んできます。特に相続の場合、相続税の課税が大きな負担となり得ます。

かつては親族内承継が主流だった

かつては、日本の中小企業の事業承継と言えば親族内承継が主流で、創業者の親族が経営理念や企業文化を継承していました。

例えば、家族経営の製造業の中小企業の創業者は、子息に後を継がせ、創業者の技術や経営方針をそのまま引き継いで企業の成長を支え、従業員にも安心感をもたらしていました。

しかし、近年では経営者の子どもが必ずしも経営に興味を持つとは限らず、また能力や意欲不足を背景に、適任者が見つからないケースが増加しています。

親族・従業員以外の外部承継が増えている

近年、適切な後継者が内部に見つからない場合や、外部の優秀な人材を活用したいというニーズが高まっており、親族や従業員以外の外部承継が増加しています。

M&Aや外部経営者の招へいが一般的な手法となりつつあり、ある地方の中小企業が、大手企業に買収され、その結果経営が安定して売上が倍増したケースも見受けられます。

しかし、外部承継には新しい経営者との価値観の違いや、従業員との摩擦が生じるリスクもあり、必ずしも日本の中小企業の風土に合うわけでもないため、見極めが必要です。

家族経営の中小企業が非上場株を親族に渡す場合、以下のようなさまざまな問題が発生しやすいです。

- 不公平な財産分配

- 後継者の適性や能力不足

- 複雑な法的手続きと税務対策

ここでは、事業承継と相続において起こりやすい問題を解説します。

不公平な財産分配

事業承継は、経営者が自社株を特定の後継者に集中して相続させて行われるため、他の相続人の不公平感が起きやすく、相続人の遺留分が侵害されやすいです。

遺留分とは、法定相続人が最低限受け取る権利が保障されている部分ですが、遺留分を侵害すると法的トラブルに発展する可能性があります。

例えば、経営者が後継者に株式の80%を相続させて事業承継を行い、残りの20%を他の相続人に分配した場合、遺留分を侵害する恐れがあります。

また、事業用資産を一部の相続人に集中させれば、他の相続人が納得しない事態も起こりかねません。

こうした状況を避けるためにも、生前贈与や遺言書の作成を通じて、事前に財産配分の計画を立てて、株式以外の財産で遺留分を侵害しない配慮が必要です。公平で円満な相続のためにも、専門家の協力を求めるようにしましょう。

後継者の適性や能力不足

企業の将来にとって適切な後継者の選定は非常に重要ですが、すべての親族が経営に向いているわけではありません。

例えば、経営者の子どもが後継者に選ばれた場合でも、経営スキルやリーダーシップに欠けていることがあり、無理に継承させた場合、事業承継後に企業の業績が悪化するリスクが高まります。

後継者の育成は早期から計画的に行う必要があり、例えば、後継候補者に大学で経営学を専攻させたり、外部企業での勤務経験を積ませることも有効でしょう。

また、後継者が実践的なスキルを身につけるために経営に関与する期間を設け、実務経験を通じて適性を確認するのも一つの手段です。

さらに、現経営者が後継者のメンターとしてサポートし、経営のノウハウや企業文化を伝えることも大切です。

複雑な法的手続きと税務対策

事業承継に伴う株式の譲渡や贈与には、株式譲渡契約の作成や、株主総会での承認など多くの法的手続きがあります。

また、贈与税や相続税の負担を大幅に軽減するための事業承継税制の利用など、相続税や贈与税の計算も複雑で、適切な税務対策が不可欠です。

特例承継計画書の作成や経済産業局への提出など一定の要件を満たした上で、詳細な申請手続きが求められるため、事業承継は一筋縄にはいきません。

専門家と連携し、法的手続きと税務対策を適切に行って、事業承継を円滑に進めるようにしましょう。

![非上場株式の相続は事業承継税制[特例]を活用](/_p/acre/14787/images/pc/95bef671.jpeg)

家族経営の中小企業など非上場株式の相続においては、事業承継税制の特例の活用が税負担の大幅な軽減に有効です。以下の要件を確認しましょう。

- 会社の要件

- 後継者の要件

- 先代経営者の要件

ここでは、事業承継税制の特例を活用するための具体的な要件について解説します。

会社の要件

事業承継税制の特例を活用するためには、対象となる会社は一定の要件を満たす必要があります。

まず、対象となるのは中小企業者であり、資本金が3億円以下、もしくは従業員数が300人以下の企業が該当します。

また、上場企業の子会社や、大企業のグループ会社は対象外で、非上場会社が対象です。

さらに、事業継続の観点から、3年以上継続して事業を営んでいる必要があり、事業内容も風俗営業や金融業など一部の業種は対象外です。

飲食業や製造業、サービス業などの一般的な事業であれば事業承継税制の特例を活用できます。

事業承継税制を適用する際には、会社がこれらの要件を満たしているかを事前に確認し、必要に応じて専門家に相談しましょう。

参照:相続税の納税猶予制度の認定要件|中小企業庁

後継者の要件

事業承継税制の特例を利用するためには、後継者にも一定の要件があります。

まず、後継者には十分な経営経験が必要であり、承継時点で会社の役員、かつ5年以上継続して役員を務めていなければなりません。

また、後継者が取得する株式は、議決権の過半数以上である必要があり、50%以上の議決権を有してはじめて、実質的な経営権を所有できます。

さらに、事業承継後も会社の経営を継続する意思と能力が必要で、事業を引き継いだ後、少なくとも5年間は経営を続けることが条件です。

もし、承継後5年以内に事業を廃止したり、後継者が経営から離脱した場合、税制の特例が取り消され、遡って納税義務が発生する可能性があります。

また、後継者が複数いる場合は、代表後継者を一人に絞り、その者が主要な経営権を持つのが望ましいです。

参照:相続税の納税猶予制度の認定要件|中小企業庁

先代経営者の要件

事業承継税制の特例を利用するには、先代経営者にもいくつかの要件があります。

まず、先代経営者は、事業承継時点で会社の代表者でなければなりません。また、先代経営者が保有する株式の割合も、事業承継前に50%以上の議決権の保有が必要です。

また、先代経営者は、事業承継後も会社に留まって後継者へのスムーズな引き継ぎを支援するため、事業承継後しばらくは会社の会長・顧問・相談役として関与するのが一般的です。

加えて、先代経営者は、事業承継の具体的な内容やスケジュール、後継者の育成計画などが含まれた事業承継計画を作成し、所管の経済産業局に提出する必要があります。

これらの要件を満たせば、事業承継税制の特例を活用することができ、税負担を軽減できます。

参照:2023年版中小企業白書|中小企業庁

![事業承継税制[特例]のメリット](/_p/acre/14787/images/pc/7f7d5f5a.jpeg)

中小企業の事業承継を円滑に進めるために有効な事業承継税制の特例には、以下のようなメリットがあります。

- 高額な贈与税・相続税の負担がなくなる

- 納税資金を準備する必要がなくなる

- 期限があるため、事業承継を促す

ここでは、事業承継税制の特例がもたらす具体的なメリットについて解説します。

高額な贈与税・相続税の負担がなくなる

事業承継税制の特例を活用すれば、高額な贈与税や相続税の負担を大幅に軽減できます。

通常、自社株式の贈与や相続には多額の税金が発生します。例えば、相続する株式の法定相続分に応じた取得金額が1億5,000万円だった場合、相続税率は40%、控除額1,700万円で、相続税は4,300万円と高額です。

しかし、事業承継税制の特例を適用すればこの税負担が猶予され、一定の条件を満たせば最終的に免除され、後継者の資金不足を解消できます。

結果的に、事業承継に伴う資金調達のリスクを回避し、企業の安定経営を支えてスムーズな事業の引き継ぎが可能となります。

特に中小企業にとっては、この税制の特例は経営を次世代に円滑に引き継ぐための強力な支援策となるでしょう。

参照:No.4155 相続税の税率|国税庁

納税資金を準備する必要がなくなる

通常、相続や贈与に伴う税金は高額で、納税資金の準備は大きな負担です。納税のために自社株式を売却しなければならない場合も多く、経営権の分散や企業の安定性に悪影響を及ぼすケースも珍しくありませんでした。

しかし、平成30年度(2018年)事業承継税制の特例措置が創設され、贈与税や相続税の納税が猶予されるようになり、納税資金を直ちに準備する必要がなくなりました。

これによって企業は納税資金を確保するための無理な資金調達や資産売却を避けることができるようになり、経営の自由度も高まり、後継者は長期的な視点で経営戦略を立てやすくなっています。

事業承継税制の特例は、特に資金繰りに余裕のない中小企業にとって非常に有効な手段です。

参照:法人版事業承継税制|国税庁

期限があるため、事業承継を促す

事業承継税制の特例は、2026年3月末までに計画書を提出する必要があるため、経営者は事業承継の計画を先延ばししづらくなります。この特例は、経営者にとっての後継者の選定や育成、事業承継のための強い動機づけです。

現実的には、期限内に事業承継の計画を立て、後継者に必要な経営スキルを習得させるための教育プログラムの実施が必要なため、後継者も早期に経営に参画して実践的な経験を積む必要があります。

事業承継税制の特例の期限に関わらず、事業承継の計画を着々と進め、確実なものとするに越したことはありません。

参照:法人版事業承継税制(特例措置)の前提となる認定に関する申請手続関係書類|中小企業庁

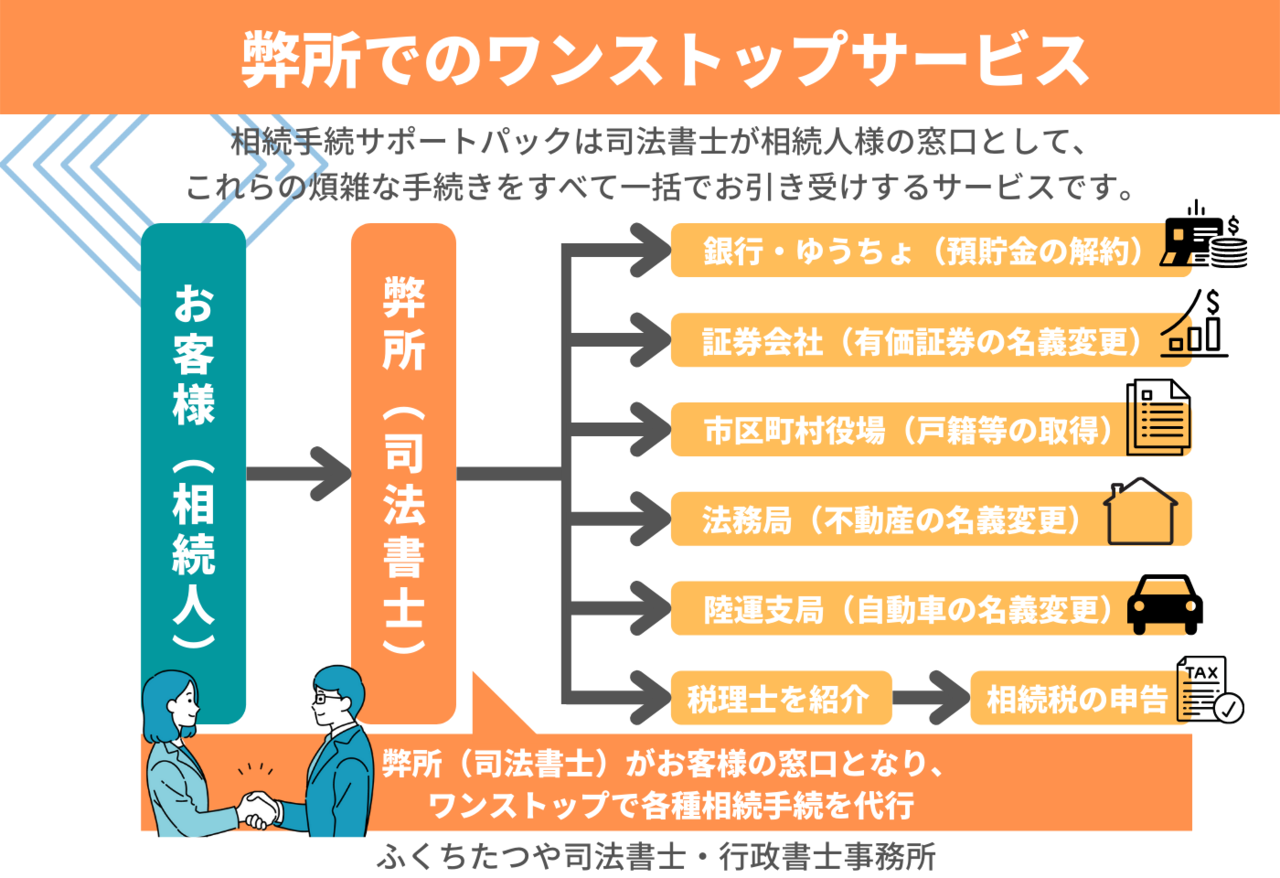

相続手続きは非常に複雑で時間がかかる手続きです。また仕事や家事で忙しい合間に手続きをするのはとても労力がいることです。

- 自分で手続きしようとしたが挫折した…

- 予期せぬ相続人が現れた…

- 相続人の一人が認知症で困っている…

- 故人の財産を全部把握できない…

など「どうしたらいいか分からない」という事態に陥りやすいのが相続手続きです。

率直に言わせていただくと、これらは初めてやる方にはとても大変な作業です。

時間も手間もかかります。相続人が知らない預貯金や不動産を調査しなければ数年後に困った事態が発生することが多くあります。

面倒で複雑な相続手続き

経験豊富な司法書士のお任せください

そんな面倒で複雑な相続手続きを相続の専門家である司法書士が、一括してお引き受けするサービスです。相続人調査(戸籍収集)や遺産分割協議書の作成、預金口座や不動産の名義変更などの相続手続きをまとめて代行いたします。

相続発生後、早めに手続きを行わないと相続関係が複雑化したり、他の相続人と揉め事になったり、環境の変化などにより、手続きが難しくなってしまう恐れがあります。そのため相続が発生したらなるべく早いうちから相続手続を開始することをお勧めしております。

「こういう場合はどうすればいいの?」「困ったことが起きてしまった」というご相談を無料で受けております。何をすればいいか分からない。どう進めていいか分からない。生き別れの相続人がいるはず。などでもご不安なことがあれば、まずは無料相談をご利用ください。

依頼する、依頼しないは、無料相談後にお決めいただけます。もちろん守秘義務もございますし、無料相談後しつこく営業の連絡をすることもありません。

ここまで読まれた方は、きっと相続手続きで分からないことがあり、どうすればいいか気になっているのではないでしょうか?

または、今後のために知っておきたい、というお気持ちかもしれません。今現在お困りの方はもちろんの事、いざという時のために今からできることもお伝えできますので、まずは無料相談をご利用ください。

この記事を書いた人

司法書士・行政書士

福池達也

司法書士試験に合格後、司法書士法人にて研鑽。

家族の相続時、金銭により人間関係が悪くなる辛さを身をもって経験し、よりご相談者に寄り添った仕事をするために独立。相続手続をまるごとお任せいただけるサービスを行っている。

関連する記事のご紹介

こちらの記事を読んだ方には、下記の記事もよく読まれています。ご一読ください。

札幌で相続にお困りならふくちたつや司法書士・行政書士事務所へ

| 名称 | 札幌相続遺言プラザ 運営:ふくちたつや司法書士・行政書士事務所 |

|---|---|

| 代表者 | 司法書士・行政書士 福池 達也(ふくち たつや) |

| 住所 | 〒060-0003 北海道札幌市中央区北三条西七丁目1-1SAKURA-N3 |

| 電話番号 | 011-206-4217 |

| FAX番号 | 011-351-5809 |

| 受付時間 | 9:00~18:00 |

| 定休日 | 土曜・日曜・祝日 |

| 主なサービス | 相続、生前対策(遺言、成年後見、信託)、離婚、会社設立 |

| URL | https://www.fukuchi-office.jp/ |

無料相談・お問合せはこちら

お気軽にお問合せください

営業時間:9:00〜18:00

休業日:土曜・日曜・祝日

時間外や土日でも電話に出られる場合は対応可能です。電話に出られなかった場合は、留守番電話になりますので、お名前とお電話番号を吹き込んでいただければこちらから折り返します。

折り返しの電話番号は、050-5527-2257となります。

アクセス・受付時間

住所

〒060-0003 北海道札幌市中央区北三条西七丁目1-1SAKURA-N3

アクセス

JR札幌駅西口から徒歩10分

地下鉄さっぽろ駅10番出口から徒歩7分

地下鉄西11丁目駅4番出口から徒歩12分

地下鉄大通駅から徒歩14分

市電西8丁目駅から徒歩9分

受付時間

9:00~18:00

定休日

土曜・日曜・祝日

※フォームからのお問合せは24時間受付しております。