運営:ふくちたつや司法書士・行政書士事務所

〒060-0003 北海道札幌市中央区北三条西七丁目1-1SAKURA-N3

(札幌市営地下鉄 さっぽろ駅10番出口から徒歩7分)

お気軽にお問合せください

定休日:土曜・日曜・祝日

相続税を抑える

基本的な考え方と7つの具体的な節税方法を詳しく解説

冒頭

こんにちは。【札幌相続遺言プラザ】ふくちたつや司法書士・行政書士事務所の福池達也です。

相続税は多くの人が直面する複雑な問題で、親からの相続を前にしてどのように節税すべきか、どこから始めればいいのか分からないという悩みを持つ方が少なくありません。

特に、大切な人を失った悲しみにくれる中で、相続税の申告や節税対策を考えることは、精神的にも負担が大きいものです。

生前贈与の選択肢があるものの、その限界や方法について明確な情報がなく、どの控除制度を利用できるのか判断が難しい場合もあります。

本記事では、相続税負担を軽減するための効果的なアプローチ、基礎控除額の増加、適切な控除制度の活用、そして相続財産を減らす戦略について、わかりやすく解説します。

目次

具体的な相続税の節税方法を列挙する前に、大きく分けてどのようなアプローチがあるか、節税方法の全体像をつかみましょう。相続税の節税方法は大きく分けて3つのアプローチがあります。

ここでは、相続税の節税方法の基本的な考え方について解説します。

相続税の節税方法としてまず行いたいのが、基礎控除額を増やすことです。法定相続人の数に基づき計算される基礎控除額は、相続人一人当たり600万円加算されるため、相続人の数が多いほど基礎控除額は増加します。

相続税の節税を検討する段階で計画的に子を授かろうというのは現実的ではありませんので、一般的には養子縁組が検討されます。養子縁組を行えば、法定相続人の数を増やして、基礎控除額の増額が可能です。

ただし、被相続人に実子がいる場合は1人まで、実子がいない場合は2人まで、と養子の数を無制限に増やせるわけではありません。

養子縁組による基礎控除額の増加は、生命保険金の非課税限度額や死亡退職金の非課税限度額にも影響を及ぼすため、総合的な節税効果を期待できます。

基礎控除額の計算方法や、養子縁組で法定相続人を増やす方法などは後述します。

相続税の節税には、控除制度を活用しましょう。税額控除は、支払うべき相続税額から直接差し引くことができる制度で、さまざまな種類があります。

例えば、暦年課税分の贈与税額控除や配偶者の税額軽減、未成年者控除、障害者控除などが挙げられます。どのような控除が自身の状況に当てはまるか、どのような条件でどれくらい控除が見込めるか、情報を整理しておきましょう。

特に、相続開始前3年以内に贈与を受けた場合の贈与税額控除や、以前に支払った税金を相続税から差し引くことができる相次相続控除など、厳密に控除制度が適用できるかどうかの確認は必須です。

後述する控除制度をしっかり理解し、有効な相続税の節税方法としてご活用ください。

相続財産から債務や葬儀費用などを差し引いた正味の遺産額から、基礎控除を差し引いた額が課税遺産総額となりますが、そもそも遺産総額が少なければ課せられる相続税も減少します。

ここまでは控除制度を利用した節税方法を概説しましたが、その他の節税方法として、相続財産の総額を減少させて相続税を減らすアプローチを考えてみましょう。

相続財産を減らす具体的な方法については後述しますが、贈与の非課税枠を活用して贈与を行ったり、相続財産に加算されない特定の贈与するなど挙げられます。

また、非課税財産への組み替えや会社設立による相続財産の移転も、相続財産を減らす手段として有効です。

相続財産の総額を減らす方法はいくつかあるので、自身の状況にあわせて適切に計画し、実行すれば、相続税を軽減できるでしょう。

相続税を減らす基本的な方法としてまず活用したいのが、基礎控除です。基礎控除は相続が発生した段階で自動的に適用される控除ですが、どのように活用すればよいのでしょうか。基礎控除額を増やす方法として、以下の3点をおさえておきましょう。

ここでは、相続税の基礎控除額を増やす節税方法の基本を解説します。

相続税の基礎控除額は、相続人が受けられる最初の節税メリットです。具体的な計算式は以下のとおりです。

基礎控除額=3000万円 +(600万円 × 法定相続人の数)

例えば、相続人が4人いる場合、基礎控除額は…

3,000万円 +(600万円 × 4)=5,400万円

になります。

相続税の節税方法として注目したいのは、基礎控除額の計算において養子も法定相続人としてカウントされる点です。

養子に迎えられる数には制限がありますが、法定相続人を増やせば、基礎控除額も増額され、相続税の負担も減ります。

基礎控除額を最大限活用するための初歩ですので、相続人の構成を正確に把握し、適切な節税対策の基盤としましょう。

参照:No.4152 相続税の計算|国税庁

養子縁組によって法定相続人の数を増やせば、相続税の基礎控除額を増やすことができ、相続税を節税できます。具体的には、養子一人につき600万円の控除額が追加されるので、養子縁組は節税方法としての効果は大きいです。

ただし、養子の数には制限があり、被相続人に実子がいる場合は養子を1人まで、実子がいない場合は2人までです。もし養子縁組を利用した節税方法を検討しているなら、この制限を理解しておきましょう。

特に、養子縁組は単なる節税目的だけでなく、法的な手続きや家族関係にも影響を及ぼすため、慎重に進める必要があります。

また、養子縁組を行う際は、相続税の節税効果だけでなく、養子との関係構築や相続財産の分配計画も考慮に入れるべきでしょう。

適切に養子縁組を利用すれば、相続税の負担を軽減しつつ新たな家族関係を築く機会にもなるので、検討する価値は十分にあります。

相続税の基礎控除を理解する際には、いくつかの注意点があります。

まず、基礎控除額は相続人の数によって変動するため、相続人全員を正確に把握し申告することが重要です。

また、養子縁組を通じて法定相続人の数を増やす場合、その養子がすでに相続の範囲に含まれているかどうかを確認する必要があります。

養子縁組の効果を最大限に活用するためには、養子が法定相続人として認められる条件を満たしていることが必須です。

さらに、基礎控除額の計算においては、すべての相続財産を正確に評価し、適切な控除を適用する必要があります。

誤った申告や不適切な資産評価は、税務調査の対象となるリスクを高めるため、専門家のアドバイスを求めることが賢明です。

最後に、基礎控除の計算に際しては、相続税法の最新の変更点を常にチェックし、最新の情報に基づいて申告を行うことが必要です。

これらの注意点を踏まえ、適切な節税対策を計画することが、相続税負担を軽減する鍵となります。

基礎控除以外に相続税の負担を減らすための控除制度がいくつもあります。どの控除制度が自身の状況に適し、条件を満たせるか理解して、活用しましょう。以下は申告義務のない控除制度4つと、申告が必要な控除制度4つです。

申告義務のない控除

申告の必要がある控除

ここでは、相続税の節税に活用できる8つの控除制度を解説します。

未成年者控除は、相続人が満18歳未満の場合に適用される控除です。相続税計算時に相続人が未成年であれば、節税のチャンスとなるでしょう。

具体的には、相続開始の日から満18歳になるまでの期間に応じて、一定額が相続税から差し引かれ、相続税の負担が軽減されます。

未成年者控除の適用を受けるためには特別な申告は必要ありませんが、相続税申告書に未成年者の存在を明記し、その年数を計算する必要があります。

未成年者控除を活用すれば、家族全体の相続税負担を減らせるため、未成年の相続人がいる家庭は、この控除制度を覚えておきましょう。

障害者控除は、相続人が障害者である場合に適用される控除で、相続税の額から一定の金額が差し引かれる節税方法です。

障害者控除の適用範囲は広く、障害の程度に応じて控除額が異なり、相続人が特別障害者である場合、より高額の控除が適用されます。障害者控除の詳細な条件や要件は入念に確認しておきましょう。

また、障害者控除を受けるには、障害の状態を証明する書類が必要ですが、特別な申告手続きは不要です。

た相続税について、1年ごとに10%ずつ減少させた金額を今回の相続の税金から差し引かれます。

この控除によって、前回の相続で支払った相続税の一部を現在の相続税から差し引き、短期間に複数回の相続が発生した場合の税負担を軽減できます。

相次相続控除の適用には、前回の相続で課税された財産と、その財産にかかった相続税額を証明する書類が必要です。

参照:No.4168 相次相続控除|国税庁

外国税額控除は、外国で相続税相当の税金を支払った場合に適用される控除で、国際的な二重課税を避けるために設けられています。

外国で課税された財産に対して日本でも相続税が課される場合、外国で支払った税金を日本の相続税から差し引くことが可能です。

なお、外国税額控除を受けるためには、外国で支払った税金の額を証明する書類が必要です。

参照:No.1240 居住者に係る外国税額控除|国税庁

配偶者の税額減税は、相続や遺贈によって財産を受け取った配偶者が享受できる控除で、配偶者が相続する財産に対して、一定額まで相続税の負担を軽減することができます。

具体的には、課税価格の合計から配偶者の法定相続分に相当する金額または1億6千万円(いずれか少ない方)が控除されます。

この控除を適用するためには、相続税申告が必要となり、配偶者が受け取る財産の詳細とその価値の正確な申告が必要です。

参照:No.4158 配偶者の税額の軽減|国税庁

小規模宅地等の特例は、被相続人の自宅や事業用の土地など、特定の小規模宅地に適用される控除です。

この特例を利用すれば、相続税の基礎となる財産の評価額を減少させ、相続税の負担を軽減できます。

適用される条件や範囲には厳格な基準があるため、申告時には詳細な情報提供が必要です。

特例の対象となる宅地の範囲や用途、面積制限など、具体的な要件を正確に理解し、適切な申告を行うように努めましょう。

寄付金控除は、相続人が被相続人の死亡前後に行った寄付に対して適用される控除です。

相続税申告時に寄付金控除を適用するには、寄付を行った団体が認定された寄付先であること、及び寄付金額の証明が必要となります。

寄付金控除を活用すれば、相続税の総額から寄付金相当額を差し引くことができ、社会貢献活動を通じた相続税負担の軽減が可能です。

農地の納税猶予の特例は、農業を継続する意志がある相続人が相続する農地に対して適用される制度です。

この特例を利用すれば、相続税の納税が猶予され、農業の継承者の経済的負担を軽減しながら農業の継続ができます。

申告時には、農地の継承計画や農業継続の意志を示す書類の提出が求められるため、事前にしっかり準備しておきましょう。

農地の納税猶予の特例を適切に活用すれば、農地を守り、農業の持続的な発展に貢献することもできるでしょう。

参照:No.4147 農業相続人が農地等を相続した場合の納税猶予の特例|国税庁

ここまで基礎控除額の増加や、控除制度の活用による相続税の節税方法を紹介してきましたが、相続財産の総額を減らす方法を検討してみましょう。遺産総額を減らす具体的な方法は主に以下の7つが挙げられます。

ここでは、相続財産を減らす7つの節税方法について解説します。

生前贈与は、相続が発生する前に財産を家族や親族に移転し、相続税の負担を軽減する節税方法です。特に、暦年贈与を活用すれば、毎年110万円までの贈与が非課税となり、資産を徐々に移転できます。

さらに、配偶者への贈与では、より大きな非課税枠を利用でき、大幅な節税が見込めます。

相続時精算課税制度もまた、贈与された財産に対して生前に贈与税を支払うことで、将来の相続税負担を軽減する有効な方法で、子や孫などの受贈者が最大2,500万円までの贈与を受けても、受贈時点で贈与税を払う必要がありません。

贈与者が亡くなった際には、生前に受けた贈与の価値と相続財産の価値を合わせて、相続税を一度に計算して納税します。

参照:「相続時精算課税制度」っていったいどんな制度?|全国銀行協会

生命保険の活用も、相続税の効果的な節税方法です。生命保険金は、一定額まで非課税で受け取ることができ、受取人ごとに法定相続人数分の500万円が非課税枠として設定されています。

この利点を活用して、相続人が保険金を受け取れば、相続財産の一部を税負担なしで移転可能です。

また、子や孫のために生命保険料を支払えば、将来の財産移転も計画的に行えます。

生命保険を相続対策に利用する際は、保険商品の選定や、保険金の受取人設定、保険料の支払い方法など、細かな点に注意を払いながら、適切な保険設計を行いましょう。

結婚・子育て資金の一括贈与は、特定の条件下で贈与税が非課税となる特例を活用した節税方法で、教育資金や結婚・子育て支援資金を一括で贈与する際に適用され、贈与税の負担を軽減できます。

受け取る人一人につき、税金がかからない贈与の上限は1,000万円までで、結婚に関する費用は、最大300万円までが非課税の範囲です。

贈与を受ける子や孫が、将来にわたって経済的な支援を受けられるだけでなく、贈与者は相続財産の一部を効果的に移転できます。

結婚・子育て資金の一括贈与の際は、贈与の対象となる資金の用途や、贈与の条件を満たしているかどうか入念に確認しましょう。

参照:No.4511 直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税|国税庁

賃貸用アパートを建設すれば、相続財産を有効に活用し、同時に相続税の節税が可能です。

さらに、アパート経営を通じて得られる賃貸収入は、被相続人の死後も継続して家族の収入源となります。

また、小規模宅地等の特例を利用すれば、賃貸用不動産の土地に関する評価額を減額し、相続税の基礎となる財産額を低く抑えることも可能です。条件を満たせば土地の価値を80%も下げられることがあります。

賃貸アパートを建設する際には、立地や建築コスト、将来の賃貸市場の動向など、多くの要素を考慮し、長期的な視点で投資計画を立てましょう。

参照:No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)|国税庁

住宅取得時資金贈与の特例を利用すれば、相続財産の総額を減らしつつ、家族への支援を実現できます。これは、例えば、家を買うためのお金に親や祖父母から最大1,000万円までは税金がかからないようにする制度です。

贈与を受ける家族が新しい住宅を取得する際の資金援助として利用できるため、家族の住宅環境の向上につながります。

この制度は元々一定期間だけのもので、2021年の終わりには終了する予定でしたが、2023年末まで2年間延長され、さらに、2023年の終わりから2026年の終わりまで3年間延長されています。

住宅取得時資金贈与の特例を利用する際には、贈与の条件、住宅取得の条件、贈与者および受贈者の条件など、適用要件を正確に理解し、計画的に贈与を行いましょう。

仏具やお墓を生前に購入すれば、相続財産を減らすとともに、将来の家族の負担を軽減できます。

自身の埋葬に関わる財産は、特定の条件下では非課税財産として扱われるため、相続税の節税に効果的です。

また、生前にお墓や仏具を購入して、自身の意向に沿った形で後事を整理しておけば、相続税の節税だけでなく、遺族に対する時間的、精神的負担も軽減できるでしょう。

注意点は、購入する仏具やお墓の種類、価格、配置場所など、細かな計画が必要だという点です。

税理士報酬の前払いも、将来の相続税申告準備を整えつつ、相続財産を減らす良い節税方法です。

将来、相続税申告の発生は確実なので、申告に関する税理士報酬を事前に支払えば、相続財産の一部を減少させられます。

相続時の税務処理をスムーズに進められるだけでなく、相続税の節税にもつながるため、利用しない手はないでしょう。

税理士報酬の前払いを行う際には、将来必要となるサービスの範囲や、報酬の支払い条件など、詳細な契約内容を税理士と相談しておきましょう。

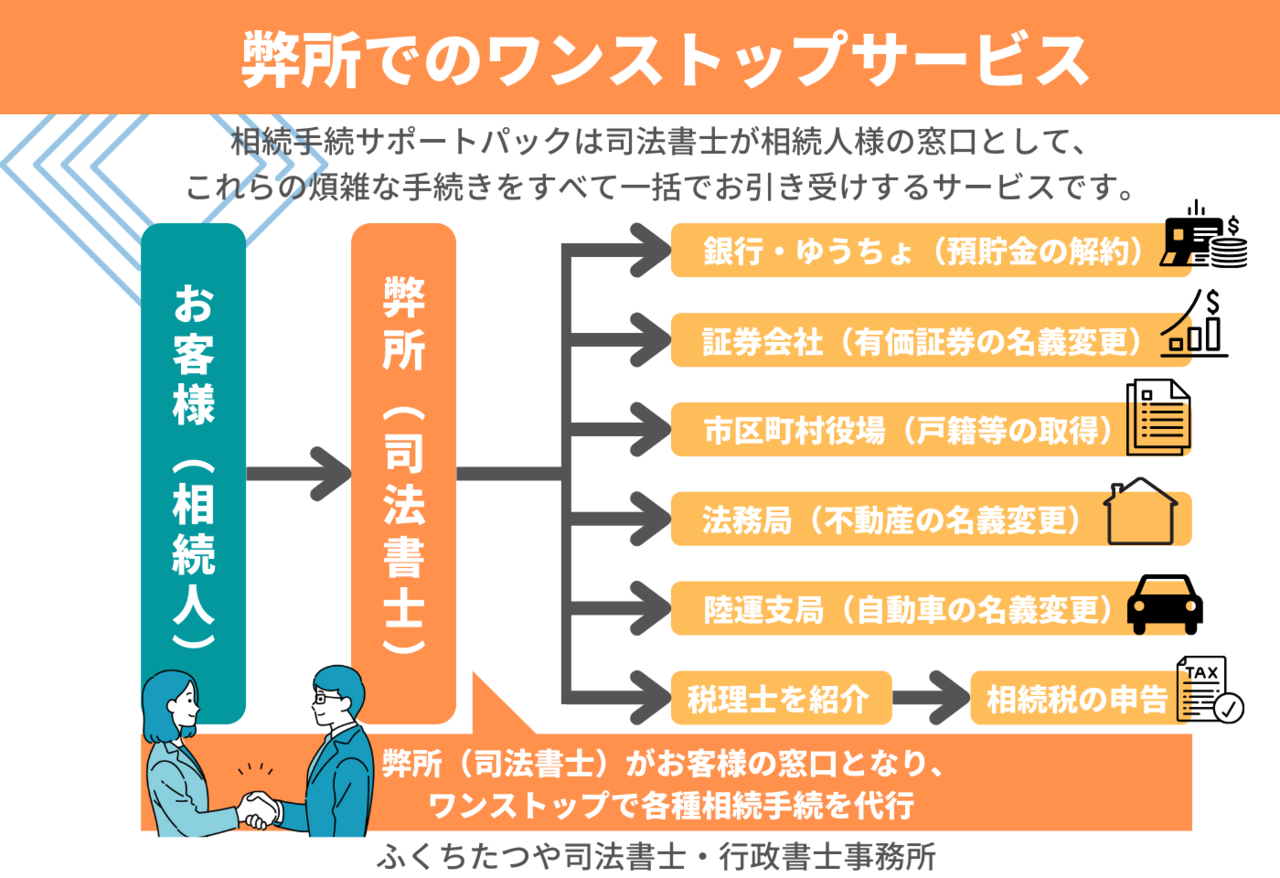

相続手続きは非常に複雑で時間がかかる手続きです。また仕事や家事で忙しい合間に手続きをするのはとても労力がいることです。

- 自分で手続きしようとしたが挫折した…

- 予期せぬ相続人が現れた…

- 相続人の一人が認知症で困っている…

- 故人の財産を全部把握できない…

など「どうしたらいいか分からない」という事態に陥りやすいのが相続手続きです。

率直に言わせていただくと、これらは初めてやる方にはとても大変な作業です。

時間も手間もかかります。相続人が知らない預貯金や不動産を調査しなければ数年後に困った事態が発生することが多くあります。

面倒で複雑な相続手続き

経験豊富な司法書士のお任せください

そんな面倒で複雑な相続手続きを相続の専門家である司法書士が、一括してお引き受けするサービスです。相続人調査(戸籍収集)や遺産分割協議書の作成、預金口座や不動産の名義変更などの相続手続きをまとめて代行いたします。

相続発生後、早めに手続きを行わないと相続関係が複雑化したり、他の相続人と揉め事になったり、環境の変化などにより、手続きが難しくなってしまう恐れがあります。そのため相続が発生したらなるべく早いうちから相続手続を開始することをお勧めしております。

「こういう場合はどうすればいいの?」「困ったことが起きてしまった」というご相談を無料で受けております。何をすればいいか分からない。どう進めていいか分からない。生き別れの相続人がいるはず。などでもご不安なことがあれば、まずは無料相談をご利用ください。

依頼する、依頼しないは、無料相談後にお決めいただけます。もちろん守秘義務もございますし、無料相談後しつこく営業の連絡をすることもありません。

ここまで読まれた方は、きっと相続手続きで分からないことがあり、どうすればいいか気になっているのではないでしょうか?

または、今後のために知っておきたい、というお気持ちかもしれません。今現在お困りの方はもちろんの事、いざという時のために今からできることもお伝えできますので、まずは無料相談をご利用ください。

この記事を書いた人

司法書士・行政書士

福池達也

司法書士試験に合格後、司法書士法人にて研鑽。

家族の相続時、金銭により人間関係が悪くなる辛さを身をもって経験し、よりご相談者に寄り添った仕事をするために独立。相続手続をまるごとお任せいただけるサービスを行っている。

関連する記事のご紹介

こちらの記事を読んだ方には、下記の記事もよく読まれています。ご一読ください。

札幌で相続にお困りならふくちたつや司法書士・行政書士事務所へ

| 名称 | 札幌相続遺言プラザ 運営:ふくちたつや司法書士・行政書士事務所 |

|---|---|

| 代表者 | 司法書士・行政書士 福池 達也(ふくち たつや) |

| 住所 | 〒060-0003 北海道札幌市中央区北三条西七丁目1-1SAKURA-N3 |

| 電話番号 | 011-206-4217 |

| FAX番号 | 011-351-5809 |

| 受付時間 | 9:00~18:00 |

| 定休日 | 土曜・日曜・祝日 |

| 主なサービス | 相続、生前対策(遺言、成年後見、信託)、離婚、会社設立 |

| URL | https://www.fukuchi-office.jp/ |

無料相談・お問合せはこちら

お気軽にお問合せください

営業時間:9:00〜18:00

休業日:土曜・日曜・祝日

時間外や土日でも電話に出られる場合は対応可能です。電話に出られなかった場合は、留守番電話になりますので、お名前とお電話番号を吹き込んでいただければこちらから折り返します。

折り返しの電話番号は、050-5527-2257となります。

アクセス・受付時間

住所

〒060-0003 北海道札幌市中央区北三条西七丁目1-1SAKURA-N3

アクセス

JR札幌駅西口から徒歩10分

地下鉄さっぽろ駅10番出口から徒歩7分

地下鉄西11丁目駅4番出口から徒歩12分

地下鉄大通駅から徒歩14分

市電西8丁目駅から徒歩9分

受付時間

9:00~18:00

定休日

土曜・日曜・祝日

※フォームからのお問合せは24時間受付しております。